Decision of 2 February 2021, Delivery Hero SE / Woowa Brothers, No. 2021-032

공 정 거 래 위 원 회

전 원 회 의

의 결 제 2021 – 032 호

2021. 2. 2.

사 건 번 호 ㅤㅤ 2020기결1877

사 건 명ㅤㅤㅤ딜리버리히어로 에스이 등 4개 배달앱 사업자의 기업결합 제한규정 위반행위에 대한 건

피 심 인ㅤㅤㅤ1. 딜리버리히어로 에스이(Delivery Hero SE.)

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ독일 베를린시 오라니엔부르거 스트라세 ○○

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ대표이사 ○○○○ 외스트버그(○○○○ Ӧstberg)

ㅤ

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ2. 유한책임회사 딜리버리히어로코리아 서울 서초구 서초대로38길 ○○ 대표업무집행자 강○○

ㅤ

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ3. 유한책임회사 배달통

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ서울 서초구 서초대로38길 ○○

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ대표업무집행자 강○○

ㅤ

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ피심인 1. 내지 3.의 대리인 변호사 김○○, 이○○, 한○○, 정○○, 이○○

ㅤ

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ4. 주식회사 우아한형제들

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ서울 송파구 위례성대로 ○○

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ대표이사 김○○, 김◇◇

ㅤ

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ피심인 4.의 대리인 법무법인 율촌

ㅤㅤㅤㅤㅤㅤㅤㅤㅤ변호사 박○○, 윤○○, 이○○

ㅤ

심 의 종 결 일ㅤㅤㅤ2020. 12. 23.

ㅤ

주ㅤㅤㅤㅤㅤ문

ㅤ

1. 피심인 딜리버리히어로 에스이는 이 시정명령을 받은 날로부터 6개월 이내에 피심인 딜리버리히어로 에스이가 시정명령일 현재 보유하고 있는 피심인 유한책임회사 딜리 버리히어로코리아의 지분 전부(이하 ‘매각대상자산’이라 한다)를 독점규제 및 공정거래에 관한 법률 시행령 제11조에 따른 특수관계인에 속하지 아니하는 제3자에게 매각하여야 한다.

ㅤ

2. 피심인 딜리버리히어로 에스이 및 피심인 유한책임회사 딜리버리히어로코리아는 피심인 유한책임회사 딜리버리히어로코리아의 ‘요기요 배달앱 서비스’의 품질 등 경쟁력을 저하시키지 않고 매각대상자산의 가치를 하락시키지 않도록 이 시정명령을 받은 날부터 매각대상자산의 매각이 완료되는 날까지 다음 각 호의 사항을 준수하여야 한다.

ㅤ

ㅤ가. 피심인 유한책임회사 딜리버리히어로코리아의 ‘요기요 배달앱 서비스’ 사업부문을 피심인 주식회사 우아한형제들의 ‘배달의민족 배달앱 서비스’ 사업부문 및 피심인 유한책임회사 배달통의 ‘배달통 배달앱 서비스’ 사업부문과 각각 분리하여 독립적으로 운영하여야 한다.

ㅤ

ㅤ나. 피심인 유한책임회사 딜리버리히어로코리아의 ‘요기요 배달앱 서비스’ 등록 음식점 및 등록 예정 음식점에 대하여, 이 시정명령을 받은 날 현재 부과하고 있는 정률 및 정액 방식의 중개수수료, 결제 관련 수수료, 단말기 이용료, 광고료, 상호 추가 등록비 및 그와 동일 또는 유사한 실질을 가지는 수수료를 인상하거나 수수료 체계를 변경하는 행위를 하여서는 아니 된다. 이때의 수수료는 이 시정명령일 현재 개별 음식점에게 적용되는 할인율 등 각종 경제적 이익을 포함한다.

ㅤ

ㅤ다. 피심인 유한책임회사 딜리버리히어로코리아의 ‘요기요 배달앱 서비스’를 이용하는 소비자와 관련하여, 이 시정명령일 기준 전년 동월 제공한 경제적 이익에 해당하는 비용 총액(이하 “최소사용금액”) 이상을 매월 사용하여야 한다. 또한 위 최소사용 금액을 사용함에 있어 신규 가입자와 기존 가입자, 주문중개서비스 이용자와 자체 배달서비스 이용자 등 소비자들을 부당하게 차별하여서는 아니 된다.

ㅤ

ㅤ라. 피심인 유한책임회사 딜리버리히어로코리아의 ‘요기요 배달앱 서비스’ 등록 음식점 및 이용 소비자에 대하여, 이 시정명령일 현재 ‘요기요 배달앱 서비스’의 앱·웹 구동 및 배달대행서비스와의 연결·접속 속도, 이용자 화면상 카테고리 구성 및 검색·정렬 기능, 제공 정보의 항목 등을 변경하여 서비스 품질을 저하시키거나 피심인 주식 회사 우아한형제들이 영위하는 ‘배달의민족 배달앱 서비스’ 또는 피심인 유한책임 회사 배달통이 영위하는 ‘배달통 배달앱 서비스’ 등으로의 전환을 강제 또는 유인하는 행위를 하여서는 아니 된다.

ㅤ

ㅤ마. 피심인 유한책임회사 딜리버리히어로코리아가 제공하는 배달대행서비스와 관련하여 자신과 거래하는 배달원에 대하여, 이 시정명령일 현재 지급하고 있는 각종 배달비 및 근무 조건 등을 불리하게 변경하여서는 아니 되고, 피심인 주식회사 우아한형제들의 계열회사가 운영하는 배달대행 사업부문으로의 이동을 강제 또는 유인하는 행위를 하여서는 아니 된다.

ㅤ

ㅤ바. 매각대상자산 관련 ‘요기요 배달앱 서비스’ 사업영위를 통해 수집·취득·보유하고 있는 이용자, 음식점, 거래, 배달 등과 관련한 정보자산을 피심인 주식회사 우아한 형제들 또는 독점규제 및 공정거래에 관한 법률 시행령 제11조에 따른 특수관계인 에게 이전 또는 공유하여서는 아니 된다.

ㅤ

3. 피심인 유한책임회사 딜리버리히어로 에스이는 위 1. 및 2.의 시정명령을 이행하기 위하여 다음 각 호의 사항을 준수하여야 한다.

ㅤ

ㅤ가. 매각대상자산을 매각하기 전에 매각상대방의 적정 여부 등과 관련하여 공정거래위원회와 미리 협의하여야 한다.

ㅤ

ㅤ나. 위 1.의 매각기한 만료일(기한 만료일 전에 매각대상자산의 매각을 완료하였을 경우에는 그 완료일)로부터 30일 이내에 위 1.의 시정조치에 대한 이행결과를 공정거 래위원회에 보고하여야 한다.

ㅤ다. 이 시정명령을 받은 날로부터 15일 이내에 위 1.의 매각대상자산의 매각이 완료될 때까지 위 2.의 이행에 대한 관리·감독을 위해 최대 3인의 위원으로 구성된 이행 감독위원회를 구성하여야 한다. 동 이행감독위원회의 위원 선임 및 활동과 관련하 여 다음 각 목의 사항을 준수하여야 한다.

ㅤㅤ1) 피심인 딜리버리히어로 에스이, 피심인 유한책임회사 딜리버리히어로코리아, 피심인 유한책임회사 배달통, 피심인 주식회사 우아한형제들 및 이들의 독점규제 및 공정 거래에 관한 법률 시행령 제11조에 따른 특수관계인들과 독립하여 직무수행이 가능한 자 중 독점규제 및 공정거래에 관한 법률 분야, 온라인 플랫폼 산업 분야, 회계 분야에 대한 경력이나 지식을 충분히 보유한 자를 위원으로 선임하여야 한다.

ㅤ

ㅤㅤ2) 이행감독위원회의 설치·운영 및 위원의 선임 등에 관하여 사전에 공정거래위원회와 협의하여야 한다.

ㅤ

ㅤㅤ3) 이행감독위원회가 직무수행을 위해 필요한 정보의 제공 또는 자료의 제출을 요구하는 경우 정당한 이유가 없는 한 이에 응하여야 한다.

ㅤ

ㅤ라. 이행감독위원회로 하여금 위 2.의 이행상황을 설명하는 보고서 및 그 증빙자료를 위 1.의 매각대상자산의 매각이 완료되기 전까지 매월 말일로부터 7일 이내에 공정 거래위원회에 제출하도록 하여야 한다.

ㅤ

4. 피심인 딜리버리히어로 에스이는 위 1.의 시정명령을 이행함에 있어 객관적으로 매각 기한까지 매각할 수 없을 것으로 인정되는 불가피한 사정이 인정되는 경우 1회에 한하여 매각기한 만료 20일 전까지 공정거래위원회에 6개월의 범위 내에서 그 이행 기간의 연장을 신청할 수 있다.

ㅤ

이ㅤㅤㅤㅤㅤ유

1. 심사경위

가. 기업결합 신고 및 내용

1 피심인 딜리버리히어로 에스이(이하 ‘신고회사 또는 DH’라 한다)는 2019. 12. 13. 주식회사1) 우아한형제들(이하 ‘상대회사’라고 한다)의 의결권 있는 주식 약 88%를 취득하는 내용의 계약을 체결하고 이를 2019. 12. 30. 공정거래위원회(이하 ‘위원회’라 한다)에 신고하였다(이하 ‘본 건 기업결합’이라 한다).

<그림 1> 신고회사의 상대회사 주식취득 구조

|

<출처:결합당사회사 제출자료>

2 본 건 기업결합의 목적에 대하여 신고회사는 신고회사와 상대회사(이하 ‘결합당사회사’라 한다)의 장점2) 을 결합함으로써 국내외 시장에서 음식주문 중개플랫폼(이하 ‘배달앱’이라 한다) 및 관련 사업에 관한 서비스의 품질과 사업역량을 향상시키기 위한 것이라고 주장한다.

3 본 건 기업결합 이후 신고회사는 ------ ------ ------ ------- ------ ------- ------ ------- ------- ------- -------- ------- ------- ----- ------- ------- -------- ------- -----3) ------ ------ ------ ------ ------ ------ ------- ------- -------- ------- ------- ------- -------- ------- ------- ------- -------- ------- ------- ------- -------- ------- 계획이다.

4 이 과정에서 신고회사는 ------- ------- -------- ------- ------- ------- -------- ------- ------- ------- -------- ------- ------- ------- -------- ------- ------- ------- -------- ------- ------- ------- -------- ------- 상대회사를 지배하게 된다.

<그림 2> 본 건 결합 후 지배관계

| <삭 제> |

<출처:결합당사회사 제출자료>

나. 피심인 적격 및 결합당사회사 현황

1) 피심인 적격

5 피심인 신고회사 DH는 독일에 소재한 법인으로 배달앱 사업을 영위하는 회사로서 독점규제 및 공정거래에 관한 법률(이하 ‘법’이라 한다) 제2조 제1호에서 규정하는 사업자에 해당한다. DH의 국내 계열회사인 피심인 딜리버리히어로코리아(이하 ‘DHK’라 한다), 피심인 배달통은 국내에서 배달앱 사업을 영위하는 회사4) 로서 법 제2조 제1호에서 규정하는 사업자에 해당하고 신고회사의 특수관계인에 해당한다. 피심인 상대회사 우아한형제들도 국내에서 배달앱 사업 등을 영위하는 회사로서 법 제2조 제1호에서 규정하는 사업자에 해당한다.

6 법 제7조 제1항에 의하면 누구든지 직접 또는 특수관계인을 통하여 기업결합으로 일정한 거래분야에서 경쟁을 실질적으로 제한하는 행위를 하여서는 아니 되며, 법 제16조 제1항에 따르면 법 제7조 제1항의 규정에 위반하는 행위가 있는 때에는 결합당사회사에게 시정조치를 부과할 수 있고, 결합당사회사에 대한 시정조치만으로는 경쟁제한으로 인한 폐해를 시정하기 어렵거나 기업결합의 당사회사의 특수관계인이 사업을 영위하는 거래분야의 경쟁제한으로 인한 폐해를 시정할 필요가 있는 경우에는 그 특수관계인에게도 시정조치를 부과할 수 있다.

7 이 사건 주식취득과 관련하여 피심인 DH는 취득회사에 해당하고, 피심인 우아한형제들은 피취득회사에 해당하므로 법 제7조 및 제16조 제1항에 규정된 기업결합의 당사자로서 피심인 적격이 인정되고, 피심인 DHK와 피심인 배달통은 법 제7조 및 제16조 제1항에 규정된 특수관계인으로서 피심인 적격이 인정된다.

2) 결합당사회사의 일반현황

8 결합당사회사의 일반현황은 다음 <표 1>과 같다.

<표 1> 결합당사회사 일반현황

(2019. 12. 31. 기준, 단위:백만 원)

| 회사명 | 딜리버리히어로 에스이(DH) | 우아한형제들 | |||

| 사업내용 | 배달앱 서비스 | 배달앱 서비스 | |||

| 자산총액 (기업집단) 매 출 액 (기업집단) |

*,***,*** (*,***,***) *,***,*** (*,***,***) |

***,*** (***,***) ***,*** (***,***) |

|||

| 주주 구성 (%) |

주주 | 비율 | 주주 | 결합 전 | 결합 후 |

| - | - | - | - | - | |

| - | - | - | - | - | |

| - | - | - | - | ||

| - | - | - | - | - | |

| - | - | - | - | - | |

| - | - | - | - | - | |

| - | - | 기타 주주 | 19.5 | 3.0 | |

| - | - | ||||

| - | - | ||||

| - | - | ||||

| - | - | ||||

| - | - | ||||

| - | |||||

| - | - | ||||

| - | - | ||||

| - | - | ||||

| - | - | ||||

| 기타 | 25.6 | 신설법인(예정) | 0 | 87.4 | |

| 계 | 100.0 | 계 | 100.0 | 100.0 | |

<출처:결합당사회사 제출자료>

3) 결합당사회사 사업내용

9 신고회사 기업집단은 유럽, 아시아, 아메리카, 중동 및 북아프리카 등 4개 지역 47개국에서 배달앱 사업을 주된 사업으로 영위하고 있으며, 배달앱 사업 외에도 전세계적으로 다음 <표 2> 기재내용의 사업을 영위하고 있다.

<표 2> 신고회사 기업집단이 세계시장에서 영위하는 기타 사업현황

| 사업부문 | 사업내용 |

| 상용 배달서비스 | 식료품, 화훼, 의약품 등 소비재의 즉시(On-demand) 배달서비스 |

| 다크스토어 (Dark Store) |

매장없이 물류센터(dark store)만 갖추고 배달주문 받아 판매하는 소매유통 사업(278개 운영 중) |

| 식자재·부자재 유통 사업 |

음식점을 대상으로 식자재, 일회용품 등을 판매하는 사업 |

| 공유주방 | 배달주문을 통해서만 음식을 판매하는 음식점들을 대상으로 주방을 임대하는 사업(아시아 10개, 아메리카 지역 3개의 공유주방 시설물 소유) |

| 음식점 브랜딩 (Concepts) 사업 |

조리법과 브랜드를 만들어서 프랜차이즈 형태로 계약을 체결하는 사업(20개국, 25개 concepts 사업 영위 중) |

| 광고 | 플랫폼 내에서 다른 브랜드에 대한 광고서비스 제공 |

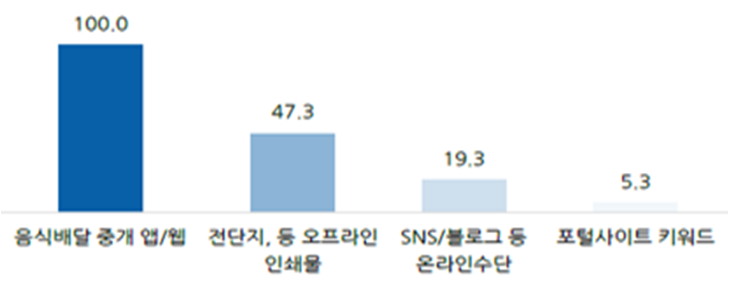

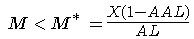

<출처:결합당사회사 제출자료>

10 신고회사의 국내 계열회사들도 다음 <표 3>과 같이 배달앱 사업 및 연관 사업을 영위하고 있다.

<표 3> 신고회사의 국내 계열회사의 영위사업 현황

| 기업명 | 사업부문 | 사업내용 |

| 배달통 | 배달앱 | MP방식의 ‘배달통’ 배달앱 운영 |

| 플라이앤 컴퍼니 |

배달앱 | OD방식의 ‘푸드플라이’5) 를 운영하면서 배달대행서비스를 위한 배달원 공급 |

| DHK | 배달앱 | 주문중개(MP) 방식의 ‘요기요’ 및 자체배달(OD) 방식의‘요기요 익스프레스’를 하나의 배달앱을 통해서 운영 |

| 편의점·마트 상품배달 | 식료품, 생필품 등을 즉시(On-demand) 배달하는 서비스 | |

| 요기요 알뜰쇼핑 | 음식점을 대상으로 식자재, 일회용품을 판매하는 사업 | |

| DH스토어 코리아 |

요마트 | 식료품, 생필품 등 상품을 구매하여 물류센터(Dark Store)에 보관하고 있다가 배달주문 발생시 물류센터에서 소비자에게 상품을 배달하는 서비스 |

<출처:결합당사회사 제출자료>

11 상대회사도 국내에서 주로 배달앱 서비스를 제공하면서 다음 <표 4> 기재와 같이 이와 연관된 사업을 영위하고 있다.

<표 4> 상대회사 기업집단이 영위하는 기타 사업 현황

| 기업명 | 사업부문 | 사업내용 |

| 우아한 형제들 |

B마트 | 식료품, 생필품 등 상품을 구매하여 물류센터(Dark Store)에 보관하다가 배달주문 발생시 물류센터에서 소비자에게 상품을 배달하는 서비스 |

| 배민키친 | 공유주방 사업(서울 지역 10개 공유주방 시설물 보유) | |

| 배민상회 | 음식점을 대상으로 식자재, 일회용품을 판매하는 사업 | |

| 푸드테크 | POS6) 솔루션 사업 |

음식점에 배달앱 주문과 배달대행 호출을 한 번에 연결해 주는 POS 솔루션 프로그램을 공급하는 사업 |

<출처:결합당사회사 제출자료>

2. 시장구조 및 실태

가. 배달외식 시장

1) 배달외식 현황

12 배달외식의 시장규모는 아래 <표 5>에서 보는 바와 같이 2017년도에 약 15조원으로 전체 외식산업(약 107조원)의 14% 정도로 추정7) 되며, 2018년에는 약 16.1조원, 2019년에는 약 17.6조원으로 시장 규모가 지속적으로 증가하고 있다.

<표 5> 배달외식 및 포장외식의 시장규모 추이

(단위:백만 원)

| 구분 | 2017년 | 2018년 | 2019년 | |||

| 거래금액 | 점유율 | 거래금액 | 점유율 | 거래금액 | 점유율 | |

| 배달외식 | 14,701,058 | 54.7% | 16,122,137 | 55.7% | 17,620,310 | 56.8% |

| 포장외식 | 12,191,122 | 45.3% | 12,802,874 | 44.3% | 13,415,464 | 43.2% |

| 합계 | 26,892,180 | 100.0% | 28,925,011 | 100.0% | 31,035,774 | 100.0% |

<출처:유로모니터 리포트(Euromonitor Report)>

3 소비자는 외식8) 서비스를 이용할 때, ①직접 식당을 방문하여 취식하는 방문외식, ②음식점을 방문하되 음식점 내에서 취식하지 않고 다른 장소로 가져가는 포장외식, ③집이나 회사 등 지정한 장소로 음식을 배달받는 배달외식의 형태로 이용한다. 외식업체들의 서비스 유형별 비중을 살펴보면, 다음 <그림 3>과 같이 2019년 기준 방문외식을 제공하는 음식점이 61.2%(완전서비스 47.8%, 제한적 서비스 13.4%9) ), 포장서비스는 24.1%, 배달서비스는 14.7%로 2018년도에 비해 방문외식은 14.4%p 감소한 반면 배달외식(6.6%p), 포장외식(7.8%p)은 증가한 것으로 나타났다.

<그림 3> 외식업체 서비스 제공 현황

|

<출처:외식업 경영실태조사 통계보고서(통계청)>

14 또한, 2017년부터 2019까지 소비자들의 방문외식 빈도는 월 9.9회에서 7.8회로 감소한 반면 배달외식의 빈도는 월 3.0회에서 3.4회로 증가하여 배달외식의 비중이 점차 증가하는 경향이 확인되고 있다.

<그림 4> 소비자 외식 빈도 변화

|

<출처:2019 국내 외식 트렌드 조사보고서(농림축산식품부, 한국농수산식품유통공사 발간, 소갑 제5호증)>

15 이처럼 배달외식 시장은 1인 가구 급증10) 과 같은 가족구조의 변화, 편의성을 추구하는 소비자들의 식사 행태 변화, 배달앱의 성장과 함께 기존 배달외식서비스를 제공하지 않던 빵집, 서양식, 카페 등 외식업종의 배달외식 시장으로의 진입11) , ‘코로나 19’ 등으로 인한 비대면(Untact) 소비문화의 확산 등으로 인해 크게 성장하고 있다.

2) 배달외식 주문수단

가) 직접 전화주문

16 소비자는 음식점에 직접 전화하여 배달음식을 주문할 수 있다. 스마트폰 이용이 활성화되기 이전에는 음식점들이 배포한 전단지 등의 홍보물 및 전문 업체들이 발행한 지역상가 홍보책자 등을 통해 음식점의 전화번호를 습득하여 전화주문 하였으나, 인터넷과 스마트폰이 널리 보급된 이후에는 인터넷 검색포털 및 지도검색서비스 사이트 등을 통해 음식점 전화번호나 메뉴 등 배달음식에 관련된 정보를 보다 쉽게 확인하고 편리하게 전화주문을 할 수 있게 되었다.

나) 배달앱 및 유사서비스

17 인터넷 및 스마트폰의 보급으로 주변에 위치한 배달 음식점들의 정보를 취합하여 소비자에게 제공하고 앱 내에서 주문까지 하는 배달앱 및 이와 유사한 서비스가 활성화되었다.

18 국내에서는 배달통이 2010. 4. 17. 최초로 배달앱 서비스를 개시하였으며, 현재 주요 배달앱은 상대회사의 배달의민족, 신고회사 국내 계열사(DHK)의 요기요, 쿠팡의 쿠팡이츠, 위메프의 위메프오, 카카오의 카카오 주문하기 등이 있다. 또한 네이버는 자신의 웹 또는 지도앱에 노출되는 프랜차이즈 음식점 중 일부 브랜드에 대해 간편주문 서비스를 제공하고 있다.

다) 프랜차이즈 음식점 자체 앱·웹

19 소비자는 프랜차이즈 음식점 본사에서 운영하는 자체앱이나 웹을 통해서도 배달음식을 주문할 수 있다. 배달음식을 대표하는 피자, 치킨 이외에도 햄버거, 도시락, 도너츠, 아이스크림 등 다양한 메뉴를 제공하는 프랜차이즈 음식점들이 자체 주문 플랫폼을 운영하는 경향이 증가하고 있다.

<그림 5> 프랜차이즈 음식점 자체 앱 예시(맥딜리버리)

|

3) 배달외식 배달수단

20 배달외식은 소비자가 특정 위치로 음식을 주문하면 음식이 그 장소로 배달되어야 취식이 가능하므로 배달이 핵심적인 요소이다. 음식점들이 배달을 수행하는 방식은 다음 <그림 6>과 같이 3가지로 구분할 수 있는데, ① 음식점이 직접 고용한 배달원을 통해 배달하는 방식, ② 배달을 전문으로 대행하는 업체에 배달대행을 의뢰하는 방식, ③ 주문 수단인 배달앱에게 배달까지 의뢰하는 방식이다.

21 배달앱 사업과 관련해서는 <그림 6>의 Ⓐ와 같이 배달앱을 통해 접수된 주문을 배달대행업체를 통해 배달하는 방식을 ‘주문중개(MP) 모델’이라고 하고, Ⓑ와 같이 배달앱이 직접 고용한 배달원을 통해 배달까지 수행하는 방식을 ‘자체배달(OD) 모델’이라 한다.

<그림 6> 배달외식 음식점의 배달 수행 방식

|

<출처:2019 국내 외식산업 배달실태에 관한 연구(소갑 제4호증)>

22 과거에는 음식점이 고용한 배달원을 통해 배달서비스를 직접 제공하였으나, 최근에는 전문 배달대행업체를 이용하는 음식점들이 증가하고 있다. 이에 대해 정확한 통계를 확인하기는 어려우나, 신고회사가 2020년 3월~8월까지의 기간 동안 요기요를 이용하는 음식점 *,***개를 상대로 조사한 결과를 보면, *,***개 업체(약 **%)는 전문 배달대행업체를 이용하고 있고, ***개 업체(약 *%)는 배달원을 고용하여 배달을 수행하고 있으며, ***개 업체(약 *%)는 직접 배달과 전문 배달대행업체 이용을 병행하고 있는 것으로 나타났다.

4) 배달외식 시장에서 배달앱의 중요성

가) 소비자 측면

23 소비자들은 배달외식 시장에서 전통적인 주문수단인 직접 전화보다 새로운 주문수단인 배달앱의 이용을 점차 늘려가고 있고, 향후에도 지속적으로 배달앱을 이용할 의향이 높으며, 20~30대의 이용율이 상대적으로 높은 것으로 확인되고 있다.

24 상대회사가 2019년 12월 서울․경기․6대 광역시에서 스마트폰을 1개월 이상 사용하고 최근 6개월 내에 배달음식을 주문한 적이 있는 14~49세 남녀 800명을 대상으로 실시한 조사에서 다음 <그림 7>과 같이 **.*%의 소비자가 배달음식 주문 방법의 1순위로 배달앱을 선택하였고, 그 비율도 꾸준히 증가(6월 **.*%, 7월 **.*%, 8월 **.*%, 9월 **.*%, 10월 **.*%, 11월 **.*%, 12월 **.*%)한 것으로 나타났다.

<그림 7> 배달외식 주문 수단

| <삭 제> |

<출처:상대회사의 BIT(Brand Index Tracking) 10차 보고서 재구성(소갑 제6호증)>

25 농림축산식품부와 한국농수산식품유통공사가 공동으로 발간한 「2019 국내 외식트랜드 조사보고서」에 따르면, 소비자들이 배달앱을 이용하는 이유는 검색·주문·결제가 한 번에 가능해서(58.2%), 쿠폰·마일리지·가격할인 등의 혜택을 이용하려고(47.1%), 이용자들의 후기를 참고할 수 있어서(32.1%), 주변 맛집 정보를 제공해 주어서(22.3%) 등 전화 주문으로는 누릴 수 없는 배달앱만의 각종 기능적 편의성 때문이고, 지속적으로 배달앱을 이용할 의향이 있는 소비자도 전체 연령대 90.6%, 40대 90.7%, 50대 87.9%, 60대 90.3%로 모든 연령층에서 매우 높은 수준으로 나타났다.

<그림 8> 배달앱 이용 사유 및 향후 이용 의향

|

<출처:2019 국내 외식트렌드 조사(농림축산식품부․한국농수산식품유통공사 공동 발간, 소갑 제5호증)>

26 소비자들이 배달외식 음식점을 최초로 인지하는 경로도 스마트폰 앱은 그 비율이 2017년 22.3%에서 2019년 32.5%로 급증한 반면 전단지는 2017년 17.7%에서2019년 13.4%로 감소한 것을 확인할 수 있다.

<그림 9> 소비자들의 음식점 최초 인지 경로

|

<출처:2019 국내 외식트렌드 조사(농림축산식품부․한국농수산식품유통공사 공동 발간, 소갑 제5호증)>

27 한편, 상대회사와 신고회사가 2019년도에 각각 실시한 설문조사에서 연령대별 배달음식 주문 방법 중 배달앱을 1순위로 선택한 소비자의 비율을 비교해 보면, 다음 <표 6>과 같이 상대회사가 실시한 설문조사의 경우 20대는 **.*%, 30대는 **.*%로 20∼30대의 배달앱 선택률이 매우 높게 나타난 반면, 40대는 **.*%로 상대적으로 낮게 나타났고, 신고회사가 실시한 설문조사에서도 20대 **.*%, 30대 **.*%로 20∼30대의 배달앱 선택률이 매우 높게 나타난 반면 40대 **.*%, 50대 **.*%로 40대 이상은 배달앱 보다 전화주문을 1순위로 선택한 경우(40대 **.*%, 50대 **.*%)가 아직까지 더 많은 것으로 나타났다.

<표 6> 연령대별 배달앱 1순위 응답률

| 구분 | 조사 시점 | 10대 | 20대 | 30대 | 40대 | 50대 |

| 상대회사 | 2019년 12월 | **.*% | **.*% | **.*% | **.*% | - |

| 신고회사 | 2019년 4월 | - | **.*% | **.*% | **.*% | **.*% |

<출처:상대회사 및 신고회사 각 설문조사(소갑 제6호증 및 제7호증)>

나) 음식점 측면

28 음식점들에게도 직접 전화주문과 같은 전통적인 배달음식 주문수단의 비중은 점차 감소하고 배달앱과 같은 새로운 주문수단의 중요성이 증가하는 현상이 뚜렷하다.

29 2019년 5월 중소기업중앙회가 실시한 배달앱 가맹점 실태조사12) 에 따르면, 다음 <그림 10>에서 보는 바와 같이 음식점들의 71.7%는 매출증대를 위해서, 50.6%는 광고·홍보를 위해서 배달앱을 이용한다고 답변하였고, 조사대상 음식점의 84.8%는 배달앱에 입점한 이후 실제 매출이 증가하였다고 응답하였다. 한편, 배달앱 이용 음식점 중 지역 전단지 광고를 병행하고 있다고 응답한 비율이 2018년 53.5%에서 2019년 38.9%로 14.6%p 낮아져 배달앱 이용으로 인해 전단지 광고 이용률이 빠르게 감소하고 있는 것으로 나타났다.

<그림 10> 배달앱 가맹점 실태조사 결과

(N:506, 단위:%)

<배달앱 등록 이유> <매출액 변화 정도> |

|||

| <배달앱 이용 음식점들의 지역 전단지 광고 이용 현황> | |||

| 지역 전단지 광고 | 실시 | 미실시 | 월평균 광고비 |

| 2018년 조사결과 | 53.5% | 46.5% | 40.8만원 |

| 2019년 조사결과 | 38.9% | 61.1% | 37.3만원 |

<출처:배달앱 가맹점 실태조사(소갑 제8호증)>

30 또한, 한국외식산업중앙회 및 한국외식산업연구원이 2019년에 발간한 「외식산업 배달실태에 관한 연구13) 」에 따르면, 배달앱을 이용하는 음식점 중 계속 배달앱을 이용하겠다는 비율이 86.4%에 달하고14) , 다음 <그림 11>내용과 같이 그 중 61.9%는 배달앱 이용을 중단할 경우 매출 감소를 우려하였으며, 실제 배달서비스를 제공하는 음식점들의 배달주문 접수방법은 62.2%가 배달앱을 통한 주문이고, 37.5%가 전화를 통한 주문으로 나타나 배달외식 시장에서 배달앱이 가장 중요한 주문 채널임을 알 수 있다.

<그림 11> 향후 배달앱 지속 이용 이유

(N:190)

|

<출처:2019 외식산업 배달실태에 관한 연구(한국외식산업중앙회․한국외식산업연구원 발간, 소갑 제4호증)>

나. 배달앱 시장

1) 시장현황

31 통계청의 온라인 쇼핑동향 조사에 따르면, ‘온라인 주문 후 조리되어 배달되는 음식’으로 정의되는 ‘온라인 음식서비스’의 거래규모는 2017년부터 2019년까지의 기간 동안 매년 2배 가까이 성장하여 2019년 기준 9조 7천억 원 규모에 이르렀으며, 이런 온라인 음식서비스 부문의 성장은 전적으로 배달앱 서비스의 성장에 기인한 것으로 보인다.

<표 7> 온라인 음식서비스 거래금액 증가 추이

(단위 : 십억 원, %)

| 연도 | 전체(PC+모바일) | 성장률 | 모바일 | 모바일 성장률 | 모바일 비중 |

| 2017 | 2,962.4 | - | 2,354.3 | - | 86.2 |

| 2018 | 5,273.1 | 78.0 | 4,779.9 | 103.0 | 90.6 |

| 2019 | 9,736.5 | 84.6 | 9,104.5 | 90.5 | 93.5 |

<출처:통계청 자료 재구성>

32 배달앱 서비스는 2010년 국내 최초 배달앱인 배달통이 서비스를 개시한 이래 2010년 6월 상대회사의 배달의민족, 2012년 8월 신고회사의 요기요가 진입하면서 3강 구도를 형성하였다. 이와 동시에 2012년도 띵동, 2014년도 배달365, 2016년도 헬로프렌즈 및 식신히어로, 2017년도 카카오 주문하기 및 우버이츠, 2019년도 위메프오 및 쿠팡이츠 등 새로운 배달앱도 지속적으로 등장하였다.

<그림 12> 국내 배달앱 사업자 시장 진출 현황

|

<출처:한국능률협회컨설팅 보고서(소갑 제9호증)>

33 그러나 2020년 6월말 기준 누적 앱 다운로드 수 현황을 살펴보면, 다음 <표 8>과 같이 배달의민족, 요기요, 배달통과 새롭게 진입한 쿠팡이츠, 위메프오를 제외한 배달앱들은 점유율이 *% 미만으로 사실상 의미 있는 경쟁을 하고 있다고 보기 어렵다.

<표 8> 구글 플레이스토어 다운로드 횟수 상위 14개 배달앱(2020.6월말 기준)

| 연번 | 서비스명 | 다운로드 수(건) | 점유율 |

| 1 | 배달의민족 | 10,654,825 | 49.1% |

| 2 | 요기요 | 8,529,274 | 39.3% |

| 3 | 배달통 | 1,009,758 | 4.7% |

| 4 | 쿠팡이츠 | 634,160 | 2.9% |

| 5 | 위메프오 | 446,997 | 2.1% |

| 6 | 배달의명수 | 168,137 | 0.8% |

| 7 | 배고파 | 67,448 | 0.3% |

| 8 | 띵동 | 62,088 | 0.3% |

| 9 | 배달365 | 48,974 | 0.2% |

| 10 | 배달114 | 30,724 | 0.1% |

| 11 | 배달장독대 | 15,879 | 0.1% |

| 12 | 푸드플라이 | 13,209 | 0.1% |

| 13 | 먹깨비 | 13,043 | 0.1% |

| 14 | 배달긱 | 4,887 | 0.0% |

| 합 계 | 21,699,403 | 100.0% | |

<출처:결합당사회사 제출자료 재구성>

34 또한 <표 9>와 같이 배달앱 시장규모가 매년 2배 가까이 가파르게 성장하였지만, 1·2위 사업자인 배달의민족과 요기요를 제외한 다른 배달앱들은 성장세가 둔화되거나 오히려 역성장하고 있어 국내시장은 배달의민족, 요기요 중심으로 성장해 왔음을 알 수 있다.

<표 9> 국내 배달앱 시장의 거래금액 현황(배달비 제외)

(각 연도 기준, 단위:백만 원)

| 서비스명 | 2017년 | 2018년 | 2019년 | ||

| 거래금액 | 거래금액 | 성장률 | 거래금액 | 성장률 | |

| 배달의민족 | *,***,*** | *,***,*** | ***.*% | *,***,*** | **.*% |

| 요기요 | ***,*** | ***,*** | **.*% | *,***,*** | ***.*% |

| 푸드플라이 | **,*** | **,*** | **.*% | **,*** | △**.*% |

| 배달통 | ***,*** | ***,*** | **.*% | ***,*** | △**.*% |

| 카카오주문하기 | - | **,*** | - | **,*** | △ *.*% |

| 쿠팡이츠 | - | - | - | **,*** | - |

| 위메프오 | - | - | - | *,*** | - |

| 배달365 | *** | *** | ***.*% | *** | △**.*% |

| 합계 | *,***,*** | *,***,*** | ***.*% | *,***,*** | **.*% |

<출처:각사 제출자료 재구성(소갑 제10호증 내지 소갑 제14호증)>

2) 배달앱 시장의 특징:양면시장(two-sided market)

35 양면시장은 서로를 필요로 하는 고객군을 연결시켜주는 역할을 하는 시장을 의미하며, ① 상이한 두 이용자 그룹이 존재(two distinct user groups) 하고, ② 두 그룹 간에 한 면의 이용자 그룹의 규모가 증가할수록 다른 면 이용자 그룹의 플랫폼에 대한 이용가치가 증가하는 긍정적인 간접적 네트워크 효과(indirect network effect)가 존재하며, ③ 간접적 네트워크 효과를 내면화하기 어려워 거래 및 상호작용을 위해서는 두 그룹을 연결하는 플랫폼을 필요로 하는 특징을 가지고 있다.

36 배달앱 시장은 다음과 같은 점에서 양면시장의 성격을 보유하고 있다.

37 첫째, 음식을 주문하는 수단으로 배달앱을 이용하는 소비자와 음식을 홍보·판매하는 수단으로 배달앱을 이용하는 음식점이라는 상이한 복수의 이용자 그룹이 존재한다.

38 둘째, 배달앱에 입점한 음식점의 수가 증가할수록 배달앱을 이용하는 소비자들은 선택가능성이 높아져 효용이 커지고, 배달앱을 이용하는 소비자의 수가 증가할수록 입점 음식점들은 매출이 늘어나 편익이 증가하는 긍정적인 간접적 네트워크 효과가 발생한다.

39 셋째, 다양한 배달 음식점에 대한 정보를 얻고 편리하게 주문·결제하기를 원하는 소비자와 더 많은 소비자에게 배달음식을 판매하고자 하는 음식점 간의 간접적 네트워크 효과를 내면화하기 어려워 이들을 중개하는 배달앱 플랫폼이 존재한다.

3) 배달앱 서비스 유형 및 현황

가) 배달앱 서비스 유형

(1) 주문중개 모델

40 주문중개(Market Place, 이하 ‘MP’라 한다) 모델은 배달앱의 가장 대표적인 서비스 유형으로 배달앱 사업자가 지역별 배달 음식점 정보를 취합하여 소비자에게 제공하고, 소비자가 배달앱을 통해 음식을 주문하면 배달앱은 이를 음식점에 전달하는 구조이다. 음식점은 배달앱으로 접수된 주문에 대해 직접 배달을 수행하거나 전문 배달대행업체에게 배달을 의뢰한다.

<그림 13> 주문중개(MP) 모델 구조

|

<출처:한국능률협회컨설팅 보고서(소갑 제9호증)>

(2) 자체배달 모델

41 자체배달(Own Delivery, 이하 ‘OD’라 한다)모델은 배달앱 서비스 사업자가 음식 주문중개 뿐만 아니라 배달서비스까지 제공하는 유형으로, 배달서비스를 제공하지 않던 음식점들까지 배달앱에 등록시킬 수 있을 뿐만 아니라 배달앱에 들어온 배달주문을 효율적으로 할당하여 배달시간 단축, 배달서비스 품질 향상 등의 효과를 도모할 수 있는 사업방식15) 으로 여겨지고 있다.

<그림 14> 자체배달(OD) 모델 구조

|

<출처:한국능률협회컨설팅 보고서(소갑 제9호증)>

(3) 결합당사회사의 서비스 유형

42 2019년 기준, 신고회사가 국내에서 운영하는 배달앱의 경우 전체 *천 *백만 건의 주문 중 **.*%가 주문중개(MP) 방식, 나머지 *.*%가 자체배달(OD) 방식으로 발생한 주문이고, 상대회사가 운영하는 배달앱의 경우 전체 *억 **백만 건의 주문 중 **.*%가 주문중개 방식, 나머지 *.*%가 자체배달 방식으로 발생한 주문이다. 즉, 결합당사회사 모두 현재까지는 주로 주문중개(MP) 방식의 배달앱 서비스를 제공하고 있다.

나) 배달앱 서비스 현황

(1) 신고회사의 배달앱 서비스

43 신고회사는 2012년 8월 배달앱인 요기요 서비스를 개시한 이래 2015년에는 배달통을, 2017년에는 유명 맛집의 음식을 배달해주는 푸드플라이를 인수하였다. 또한, 2018년에는 푸드플라이를 미러링(mirroring)16) 한 ‘요기요 플러스’ 서비스를 시작하였고, 2020년에는 푸드플라이 앱 서비스를 종료하고 이를 요기요 앱 내의 ‘요기요 익스프레스’로 통합․개편 운영하고 있다. 요기요와 배달통 서비스는 MP모델이고 요기요 익스프레스는 OD모델이다.

<그림 15> 신고회사의 사업 연혁

|

<출처:한국능률협회컨설팅 보고서(소갑 제9호증)>

44 요기요 플랫폼17) 은 입점 음식점을 치킨, 중국집, 피자/양식, 한식 등의 카테고리로 분류하여 소비자들이 음식 종류를 손쉽게 선택할 수 있도록 하고, 소비자가 특정 음식점을 선택하면 해당 음식점에 대한 소비자들의 평가점수(별점), 최소 주문금액, 결제 방법, 식품위생 관련한 행정처분 내역, 위생등급 등을 손쉽게 확인할 수 있도록 서비스를 제공하고 있다.

45 또한 소비자는 카테고리 클릭 또는 검색 결과로 나열된 음식점들을 배달요금순, 별점순, 이용후기 많은 순, 최소 주문금액순, 거리순, 할인율 순, 사장님 댓글순, 배달시간 순 등의 다양한 방식으로 다시 정렬하여 이용할 수 있다.

<그림 16> 요기요 앱 화면 구성

|

(2) 상대회사의 배달앱 서비스

46 상대회사는 2010년 6월 배달의민족 서비스를 개시하였고, 2012년 앱에서 음식 대금을 지불할 수 있는 바로결제 서비스를 제공하면서 사업범위를 확장하였다. 2015년에는 OD모델인 배민라이더스 서비스를 개시하면서 배달의민족 앱 내에서 MP모델인 배달의민족과 OD모델인 배민라이더스 서비스를 함께 제공하고 있다.

47 배달의민족은 2014년 앱 다운로드 수 *,***만 건, 월간 주문건수 ***만 건을 달성하였고, 2016년에는 앱 다운로드 수 *,***만 건, 연간 거래금액 ****원을 달성하면서 처음으로 흑자로 전환하였으며, 2017년에 비해 2019년에는 주문건수는 월 ***만 건에서 월 *,***백만 건으로, 거래금액은 연간 ***천억 원에서 ***천억 원으로 급증하며 가파른 성장세를 보이고 있다.

<그림 17> 상대회사 사업 연혁

|

<출처:한국능률협회컨설팅 보고서(소갑 제9호증)>

48 배달의민족은 다른 배달앱과 유사하게 음식점과 직접 통화를 하지 않고 음식을 주문‧결제할 수 있는 바로결제 시스템을 갖추고 있고, 소비자가 자신이 선호하는 음식점을 ‘찜한가게’로 등록해 손쉽게 찾을 수 있는 기능과 과거 주문내역을 제공해 주고 있어 자주 찾는 음식점에 대한 재주문이 편리하도록 구성되어 있으며, 음식 카테고리를 선택하면 각 음식점들에 대해 소비자가 평가한 별점을 확인할 수 있고, 음식점의 노출순서를 가까운 순, 주문 많은 순, 별점 높은 순, 찜 많은 순으로 정렬할 수 있고, 필터를 이용하여 별점, 최소주문금액, 배달비 등의 조건을 부가하여 음식점을 검색할 수도 있다.

<그림 18> 배달의민족 앱 화면 구성

|

(3) 카카오 주문하기

49 카카오는 2017년 3월경 배달앱 시장에 진출하였으나, 독립된 배달앱을 운영하지는 않고 카카오톡 가입자들을 기반으로 카카오톡 앱의 더보기 메뉴에서 ‘주문하기’ 기능을 통해 배달앱 서비스를 제공하고 있다.

50 카카오 주문하기 서비스에서 노출되는 음식점들은 프랜차이즈 음식점과 일반 음식점(이하 ‘우리동네매장’이라 한다)들로 구성된다. 프랜차이즈 음식점들은 카카오가 지정한 POS 시스템 제공업체와 프랜차이즈 가맹본부가 직접 입점계약을 체결한 음식점들로서 가장 상단에 노출되고, 우리동네매장은 기본적으로 프랜차이즈 음식점보다 하단에 위치하며 배달주소를 기반으로 가까운 음식점 순으로 노출되고 있으나 별도의 광고상품을 구매할 경우 우리동네매장 리스트 중 상단으로 올라갈 수 있다.18)

51 현재 카카오톡 주문하기 서비스에는 48개 프랜차이즈 브랜드가 입점해 있고, 카카오톡 주문하기를 이용하는 음식점은 2020년 4월 기준 총 **,***개이다.

(4) 쿠팡이츠

52 쿠팡은 2010년 소셜커머스 업체로 사업을 개시한 후 업계 최초로 1,000만 회원을 돌파하는 등 단기간에 급속한 성장을 이룬 전자상거래 사업자로서 자신의 인터넷 쇼핑몰 및 앱에서 로켓배송, 정기배송, 로켓프레시 등 경쟁업체와 차별화된 신속한 배송서비스를 제공하고 있고, 2019년 4월에는 OD모델 방식의 배달앱인 쿠팡이츠 서비스를 개시하여 ‘한 집 배달19) ’을 모토로 빠른 음식배달 서비스를 제공하고 있다.

53 쿠팡이츠는 송파, 강남, 서초 지역을 중심으로 배달앱 서비스를 개시하면서 위성항법시스템(GPS) 기술을 이용하여 배달원의 현재 위치를 지도상에 실시간으로 표시하는 ‘배달음식 추적서비스’를 업계 최초로 제공하였고, 메인 화면도 20분 내 배달예상 음식점, 내 주변 인기 음식점 등의 새로운 카테고리를 도입하였으며, 가시성을 높이기 위해 음식점별 고품질 음식 이미지 사진을 무료로 촬영하여 게재하는 서비스 등을 제공하고 있고, 각 지역에 소재하는 특색 있는 소규모 음식점 및 소비자들에게 잘 알려져 있지 않은 다양한 맛집 등을 발굴하여 입점시키는 전략을 채택하고 있다. 2020년 8월 현재 쿠팡이츠에 입점한 음식점의 수는 총 **,***개이다.

(5) 위메프오

54 위메프오는 쿠팡과 같은 전자상거래 기반 업체로서 2018년 5월 포장 주문만 가능한 위메프오 서비스를 개시하였다가 2019년 5월 이를 배달앱 서비스로 확대․개편하였다. 위메프오가 제공하는 배달앱 서비스는 MP모델 방식이고, 2020년 5월 현재 전국의 **,***개 음식점들이 입점해 있다.

(6) 기타 유사 서비스 : 네이버 간편주문 등

55 네이버는 배달앱 서비스 사업을 운영하는 것은 아니지만 2017년 2월부터 포털 웹이나 지도앱에서 소비자의 위치를 기반으로 한 ‘간편주문’ 서비스를 제공하고 있으며, 48개 프랜차이즈 음식점 브랜드가 입점해 있고 간편주문을 이용하는 가맹점은 2020년 4월 기준 총 **,***개이다.

56 소비자가 네이버 웹이나 지도앱에서 특정 음식점, 프랜차이즈, 음식 카테고리 등을 검색하면 관련 음식점들에 대한 검색 결과가 화면에 노출되는데, 이 중 소비자가 네이버와 제휴 관계인 배달대행업체 메쉬코리아(부릉)를 이용하는 프랜차이즈 음식점을 검색할 경우 검색결과 화면에서 주문을 할 수 있는 ‘간편주문 버튼’이 제공되고 있다.

57 이러한 네이버 간편주문 서비스는 네이버가 소비자와 음식점을 직접 연결해 주는 것이 아니라 네이버와 제휴를 맺은 배달대행업체(메쉬코리아)와 배달대행계약을 체결한 프랜차이즈 음식점만 대상으로 별도의 중개수수료 없이 결제수수료만 받고 주문중개가 이루어진다는 점에서 일반 배달앱 서비스와는 차이가 있다.

4) 배달앱의 가격구조

58 양면 플랫폼인 배달앱은 배달앱을 통해 매출을 올리는 음식점 그룹에게는 플랫폼 내 음식점 노출의 대가인 광고료를 받거나 거래 중개의 대가인 중개수수료 등을 부과하고, 소비자 그룹에게는 기본적으로 무료로 서비스를 제공하되 더 많은 소비자들을 자신의 플랫폼으로 유인하기 위해 쿠폰할인 등 다양한 금전적 혜택을 제공하는 비대칭적 가격구조를 보인다.

가) 음식점 그룹에 대한 수수료 체계

59 배달앱 사업자가 서비스를 개시하기 위해서는 소비자들을 유인할 수 있는 일정 수 이상의 음식점을 모집하는 작업이 선행되어야 하는데 이는 배달앱에 등록된 음식점이 많을수록 소비자들은 편리하게 배달앱을 이용할 수 있고, 배달앱 사업자들은 더 높은 매출을 올릴 수 있기 때문이다.

60 위와 같이 모집된 음식점에 대하여 배달앱 사업자들은 기본적으로 음식점을 배달앱 화면에 노출시켜 주는 대가로 부과하는 정액의 광고수수료, 배달앱을 통해 거래가 발생할 경우 주문금액의 일정비율을 수취하는 중개수수료, 소비자가 배달앱에서 주문과 동시에 결제까지 완료할 경우 부과하는 결제대행수수료 및 그 밖에 입찰형 광고, 기타 꾸미기 상품 등 부가서비스, 단말기 사용료 등을 통해 수익을 창출하고 있다.

(1) 신고회사의 수수료 체계

(가) 요기요 및 배달통

61 요기요는 2012년 8월 서비스 개시 당시부터 주문금액의 일정비율을 주문중개수수료로 부과하는 정률방식의 수수료 체계를 채택하고 있고, 2014년 10월 1일부터 **.*%(부가가치세 제외, 이하 모든 수수료에서 같다)로 일원화하여 심의일 현재까지 유지하고 있으며, 2017년 1월 1일부터 소비자가 요기요 앱의 온라인 선결제 서비스인 ‘요기서 결제’ 서비스를 이용해 음식가격을 지불하는 경우 부과하는 결제수수료 *.*%를 추가하였고, 같은 해 7월 1일부터 *.*%로 인하하였다.

62 광고수수료를 살펴보면, 2015년 8월 25일 정액형 광고상품을 출시하여 1개 행정동, 1개 카테고리20) 기준 월 **,***원 수준이었으나 2017년 1월 1일 이후 월 **,***원으로 인상하였으며, ------ ------ ------ ------------ ------ ------ ------ ------ ------ ------ ------ ----- 입찰형 광고상품도 운영하고 있다.

63 심의일 현재 요기요 서비스의 수수료 세부내용은 다음 <표 10> 내용과 같다.

<표 10> 요기요의 음식점 수수료 현황

| 구 분 | 수수료 내용 | |

| 주문중개 수수료 | 소비자 음식주문금액의 **.*% | |

| 결제 수수료 | 소비자 음식주문금액의 *.*% | |

| 광고 수수료 |

월정액 | (삭제) |

| 입찰형 상품 (우리동네플러스) |

(삭제) | |

| 가입비(상호추가) | 요기요 앱상에 노출되는 상호가 2개 이상이 될 때 상호 1개당 **,***원 | |

<출처:결합당사회사 제출자료>

64 배달통의 음식점에 대한 수수료로는 주문중개수수료, 결제수수료, 리스팅 광고비, 입찰형 광고 상품(프리미엄 플러스)이 있으며, 세부내역은 다음 <표 11>과 같다.

<표 11> 배달통의 음식점 수수료 현황

| 구 분 | 수수료 내용 | |

| 주문중개 수수료 | 소비자 건별 음식주문금액의 *.*% | |

| 결제 수수료 | 소비자 건별 음식주문금액의 *.*% | |

| 광고 수수료 |

리스팅 | 월 **,***원 |

| 프리미엄 | 월 **,***원 | |

| 프리미엄캐쉬백 | 월 **,***원 | |

| 프리미엄플러스 (입찰형 상품) |

낙찰금액 | |

<출처:결합당사회사 제출자료>

(나) 요기요 익스프레스

65 신고회사는 현재 OD모델인 요기요 익스프레스 서비스에 대하여 등록 음식점들에게 주문 건당 주문 금액의 *%의 중개수수료와 *,***원의 정액수수료 및 *.*%의 결제대행수수료를 부과하는 단일 수수료 체계로 운영하고 있다.21)

66 배달원에 대한 배달비는 기본적으로 배달원이 음식점에서 음식 수령(pick-up)시 *,***원, 배달 완료시 *,***원을 지급하며, 이동한 거리구간별로 *km당 ***원을 추가로 지급하므로 *,***원 이상의 배달비를 지급하고 있다. 또한, 우천, 폭염, 한파 등 기상상황 악화 또는 주문수 증가로 인해 배달원 확보가 필요한 경우 배달완료 건수를 기준으로 ***∼*,***원 정도의 추가적인 수수료 등을 지급하고 있고, 지역별 주문수 및 이벤트 등에 따라 배달완료 건수를 기준으로 *,***원에서 *,***원까지 지역별 프로모션 수수료를 지급하기도 한다.

67 신고회사가 배달원들에게 지급하는 배달비는 음식점으로부터 수취하는 수수료와 소비자로부터 수취하는 배달비로 충당되며, 소비자에게 받는 배달비는 배달 거리별로 증액하여 부과하는데 *.*km까지 *,***원, *.*∼*.*km까지 2,900원, *.*∼*.*km까지 *,***원, *.*∼*.*km까지 *,***원이다.

(2) 상대회사 배달의민족 및 배민라이더스의 수수료 체계

68 배달의민족의 음식점에 대한 현행 수수료 체계는 월 *만원의 정액형 광고 상품인 울트라콜과 각 카테고리 화면의 상위 *개 슬롯에 노출되는 대가로 주문금액의 *.*%의 중개수수료를 수취하는 오픈리스트22) 상품으로 구성되어 있다.

69 배민라이더스의 음식점에 대한 수수료 체계는 A형 상품과 B형 상품이 있는데, 음식점의 배달비 부담 여부 또는 부담 비중에 따라 구분된다. B형 상품에 가입한 음식점의 경우 ----- ----- ------ ------ ------ ------ ------ --- 하는 방식이며, 상세한 상품구조는 다음 <표 12> 내용과 같다.

<표 12> 배민라이더스 수수료 체계

| 상품명 | 정률수수료 | 정액수수료 |

| A형 | **.*% | *,***원 |

| B-1 | **.*% | *,***원(배달비) |

| B-2 | *,***원(배달비) | |

| B-3 | *,***원(배달비) |

<출처:결합당사회사 제출자료>

70 배민라이더스의 배달비는 음식점 위치를 기준으로 배달 위치가 *.*㎞ 이내인 경우 기본 배달비로 *,***원이 책정되고, 이 중 *,***원을 상대회사가 나머지 *,***원을 소비자가 부담한다. 기본 배달비 외에도 주문금액, 배달거리, 배달 운영상황에 따라 추가로 부과되는 변동 배달비가 있으며, 예시적으로 주문금액에 따른 배달비 세부 내역은 다음 <표 13> 내용과 같다.

<표 13> 배민라이더스 주문금액에 따른 소비자부담 배달비

| 주문 금액 | 배달비 총액 | 상대회사 부담 배달비 | 소비자 부담 배달비 |

| *,*** ~ *,***원 | *,***원 | *,***원 | *,***원 |

| **,*** ~ **,***원 | *,***원 | *,***원 | *,***원 |

| **,*** ~ **,***원 | *,***원 | *,***원 | *,***원 |

| **,***원 ~ | *,***원 | *,***원 | *,***원 |

<출처:결합당사회사 제출자료>

(3) 기타 배달앱 및 유사서비스의 수수료 체계

71 카카오 주문하기의 경우, 프랜차이즈 음식점에게는 주문 금액의 *.**%~*.**%의 건당 주문중개수수료와 *.*%의 결제수수료를 부과하고 있고, 지역 개별 음식점인 우리동네매장 음식점들에게는 월 *,***~**,***원의 정액수수료와 *.**%~*.**%의 결제수수료를 부과하고 있다. 또한 화면 상단에 노출되는 광고 상품을 사용하는 음식점에게는 월 **,***원의 광고료를 청구하고 있다.

72 쿠팡이츠는 OD모델로서 사업 초기에는 음식점에게 건당 주문금액의 **%를 중개수수료로 부과하기도 하였으나, 사업 확장을 위하여 2019년 11월부터 심의일 현재까지 주문건당 *,***원의 중개수수료 및 배달비 *,***원만을 부과하고 있다.23)

73 위메프오의 경우, MP모델로서 음식점에 대하여 건당 주문금액의 약 *% 정도의 중개수수료 또는 주당 *,***원의 정액수수료를 부과하고 있다.

74 네이버 간편주문의 경우, 앞서 설명한 바와 같이 음식점과의 직접적인 계약관계가 존재하지 않아 음식점에 대해서는 별도의 광고수수료 및 중개수수료를 부과하고 있지 않고, 네이버 포털에서 음식 주문금액이 결제되는 경우 결제수수료로 *.*%를 청구하고 있다.

나) 소비자에 대한 할인 혜택

75 배달앱 사업자는 보다 많은 소비자들을 확보하기 위하여 할인 혜택 등을 제공한다. 할인 혜택은 크게 신규 주문자들을 유치하기 위한 쿠폰 할인, 충성고객을 유지하기 위한 할인, 프랜차이즈 등 특정 브랜드와 제휴하여 진행되는 쿠폰 할인, 전체 음식점 또는 특정 카테고리, 지역 및 시간대에 적용되는 할인 쿠폰, 각종 타겟 고객층에 대해 발행되는 할인 쿠폰 등이 있다.

76 요기요는 크게 바우처(Voucher) 할인, 슈퍼레드위크(SuperRedWeek) 할인, 멤버쉽 할인 및 구독제 등의 혜택을 제공하고 있고24) , 배달통의 경우 신규 가입자에게 지급되는 상시 할인 쿠폰, 기존 회원의 전월 이용실적을 고려한 VIP 할인 등의 혜택을 주로 제공하고 있으며25) , 요기요 및 배달통의 전체 주문건수 대비 할인쿠폰 사용 주문건수 비중은 다음 <표 14> 기재내용과 같다.

<표 14> 요기요 및 배달통의 할인주문 현황

(단위 : 천 건)

| 구분 | 2018년 | 2019년 | 2020년 3월 | ||||||

| 총 주문 | 할인주문 | 비율 | 총주문 | 할인주문 | 비율 | 총주문 | 할인주문 | 비율 | |

| 요기요 | **,*** | *,*** | **.*% | **,*** | **,*** | **.*% | **,*** | **,*** | **.*% |

| 배달통 | *,*** | *,*** | **.*% | *,*** | *,*** | **.*% | *** | *** | **.*% |

<출처:결합당사회사 제출자료 재구성>

77 상대회사의 배달앱인 배달의민족은 첫 주문할인, VIP 월간 쿠폰북, 시즌 이벤트, ------ ------ ------ ------ ------ ------ ------ ------, 프랜차이즈 제휴 할인, 배달비 할인, 기타 할인 등으로 다양하게 제공하고 있으며26) , 전체 주문건수 대비 할인쿠폰 사용 주문건수 비중은 다음 <표 15> 기재와 같이 2018년 **.*%, 2019년 **.*%, 2020년 3월말 기준 **.*%이다. 이는 앞서 살펴본 요기요의 할인주문 비율인 2018년 **.*%, 2019년 **.*%, 2020년 3월말 기준 **.*%에 비해 상당히 낮은 수준이다.

<표 15> 배달의 민족 및 배민라이더스 할인주문 현황

(단위:천 건)

| 구분 | 2018년 | 2019년 | 2020년 3월 | ||||||

| 총주문 | 할인주문 | 비율 | 총주문 | 할인주문 | 비율 | 총주문 | 할인주문 | 비율 | |

| 배민 | ***,*** | **,*** | **.*% | ***,*** | **,*** | **.*% | ***,*** | **,*** | **.*% |

| 배라 | *,*** | *,*** | **.*% | **,*** | *,*** | **.*% | *,*** | *** | **.*% |

| 합계 | ***,*** | **,*** | **.*% | ***,*** | **,*** | **.*% | ***,*** | **,*** | **.*% |

<출처:결합당사회사 제출자료 재구성>

78 카카오 주문하기의 경우, 소비자 그룹에 대하여 첫 이용자 카카오 이모티콘 지급, 카카오 페이 결제시 추가 할인 쿠폰 지급, 이용후기 작성시 할인 쿠폰 지급, 프랜차이즈 할인 등의 할인 혜택을 제공해 왔다.27)

79 쿠팡이츠의 경우도 2019년 5월 서비스 개시 이후 소비자들을 유인하기 위하여 첫 구매고객 **,***원 할인 쿠폰, 강남·서초 음식점 **% 또는 **,***원∼**,***원 할인, 포토 이용후기 작성 고객에 대한 *,***원 할인, 마케팅 대상으로 선정된 음식점 첫 이용시 100원 구매28) , 프랜차이즈와의 제휴를 통한 **,***원 할인 등을 지속적으로 제공하고 있다.

80 위메프오의 경우, 2019년 4월 서비스 개시 이후 소비자 그룹에 대하여 주문금액의 일정 비율을 위메프오에서 사용할 수 있는 포인트로 적립해주는 페이백 혜택으로 차별화를 시도하였는데, 위메프오에 입점한 모든 음식점 이용시 *∼**%, 지역별·카테고리별·타임별로 **∼**%의 페이백을 지급하거나 전 고객을 대상으로 기간을 한정하여 사용할 수 있는 포인트 등을 제공하고 있다.

81 한편, 네이버 간편주문의 경우, 소비자를 대상으로 네이버페이 포인트 적립 등의 프로모션을 제공한 바 있다.

다. 음식 배달대행 서비스 시장

1) 시장현황

82 배달대행업29) 은 표준산업분류상으로는 퀵서비스업, 배달대행업 등을 포괄하는 ‘늘찬 배달업’으로 분류되고 있고, 주로 도시 간 운송으로 인해 하루 이상이 소요되는 택배업과는 구분된다.

83 최근 배달음식 수요가 증가하면서 배달대행업 중에서도 음식 배달대행업 시장이 크게 성장하고 있다. 시장규모는 거래금액을 기준으로 2017년 14.7조원, 2018년 16.1조원, 2019년 17.6조원 정도로 추정되며, 전국 단위의 대형업체 및 지역 단위의 군소업체 총 40여개사가 참여하고 있다.

84 국내 음식 배달대행시장의 상위 3개 사업자는 로지올(생각대로), 바로고, 메쉬코리아(부릉)이고, 동 사업자들의 일반현황은 다음 <표 16> 기재와 같다.

<표 16> 음식 배달대행업 상위 3개사 현황

(2019년 기준, 단위:백만 원, 천 건, 개, 명)

| 연번 | 사업자명 | 서비스명 | 거래금액 | 배달 처리건수 | 제휴 음식점 (20년 6월) |

배달원 수 (20년 6월) |

| 1 | 로지올 | 생각대로 | *,***,*** | **,*** | **,*** | **,*** |

| 2 | 바로고 | 바로고 | *,***,*** | **,*** | **,*** | **,*** |

| 3 | 메쉬코리아 | 부릉 | ***,*** | **,*** | **,*** | **,*** |

| 합 계 | 2,743,028 | 180,398 | 120,770 | 77,750 | ||

<출처:각사 제출자료 재구성(소갑 제16호증 내지 제18호증>

2) 음식 배달대행업의 거래 및 수익구조

85 주요 사업자인 로지올, 바로고, 메쉬코리아 등은 엄밀히 말해서 각 지역별로 산재해 있는 음식점들과 배달원들이 소속되어 있는 지역별 사무소(지사)가 사용할 수 있는 배달대행 프로그램을 제작하여 공급하는 일종의 소프트웨어 사업자이다. 배달대행업체들은 대형 프랜차이즈 음식점 본부와는 직접 배달대행계약을 체결하기도 하나 실제 배달대행 업무를 수행하는 것은 각 지역의 지사 및 그에 소속된 배달원들이므로 이들을 연결해 주는 역할을 하고, 지역 내 일반 음식점들과는 지사가 직접 배달대행 계약을 체결한다. 이 같은 거래구조로 인해 음식 배달대행 업체의 주요 수입원은 지사로부터 받는 건당 100원 미만의 프로그램 사용료 또는 수수료 등으로 볼 수 있다.30)

86 배달대행업체 상위 3사가 제출한 자료에 따르면, 음식 배달대행 서비스 영역의 거래 흐름도는 대략 다음 <그림 19> 기재와 같다. 음식점들이 1건당 평균 3,600원의 배달대행료를 배달대행업체에 지불하면, 프로그램 사용료 및 배달 연결 수수료 명목으로 배달대행업체가 약 100원, 지사가 약 200원 정도를 수취하고, 남은 금원인 약 3,300원 중 다시 3.3%의 소득세 및 지방소득세를 원천징수하면 최종적으로 배달원에게 지급되는 배달료는 3,191원 정도로 파악된다.

<그림 19> 음식 배달대행 영역 거래흐름도

|

87 배달대행업체와 음식점 간의 거래관계를 보다 자세히 살펴보면, 국내 음식 배달대행 시장에서 배달대행업체들이 음식점에게 부과하는 과금체계는 일정하지 않지만, 대체로 배달업무를 수행한 배달원에게 지급할 배달비와 관리비 명목의 월 가맹비로 구성되어 있는 것으로 보인다.

88 상대회사가 2019년 7월 22일부터 같은 해 8월 2일까지 서울, 경기 지역에서 배달대행업체를 통해 음식배달을 하는 ***개의 음식점을 대상으로 실시한 설문조사 결과에 따르면, 배달대행업체들은 다음 <표 17> 기재와 같이 배달 1건 처리시 평균적으로 기본거리 *,***m당 *,***원의 배달비와 ***m 초과시마다 ***원의 추가 요금을 청구하고 있는 것으로 나타났다. 또한 배달대행업체의 약 **%가 월 보장배달 건수가 있는 기본 가맹비 체제로 운영되고 있고, 평균적으로 월 ***건을 보장하는 수준에서 약 ***,***원의 가맹비를 부과하고 있는 것으로 나타났다. 이외에도 배달대행업체들은 우천 등 기상조건 악화, 야간‧휴일 등의 배달시기, 교통상황 등에 따라 각종 할증요금을 부과하고 할증비 평균 금액은 ***원으로 조사되었다.

<표 17> 배달대행업체들의 과금 체계

(2019년 기준, 단위:m, 원, 건)

| 서비스명 | 기본거리 | 배달비 | 월 기본 가맹비 | 월 보장배달 건수 |

| 생각대로 | *,*** | *,*** | ***,*** | *** |

| 바로고 | *,*** | *,*** | ***,*** | *** |

| 부릉 | *,*** | *,*** | ***,*** | *** |

| 제트콜 | *,*** | *,*** | ***,*** | *** |

| 모아콜 | *,*** | *,*** | ***,*** | *** |

| 기타 | *,*** | *,*** | ***,*** | *** |

| 평균 | *,*** | *,*** | ***,*** | *** |

<출처:상대회사 음식점주 설문조사 결과 재구성(소갑 제19호증)>

89 거리 및 할증 요금 등을 감안한 배달대행업체의 건당 평균 배달비는 다음 <그림 20>과 같이 *,***원에서 *,***원 사이가 총 **.*%로 대부분을 차지하고, 음식점들은 이러한 배달비의 전부 또는 일부를 소비자들에게 부담시키고 있다.

<그림 20> 배달대행업체들의 평균 건당 배달비(n=320명)

| < 삭 제 > |

<출처:상대회사 음식점주 설문조사 결과 재구성(소갑 제19호증)>

3) 배달대행업체와 배달앱의 관계

90 배달음식거래는 ‘소비자의 주문→음식점의 음식 조리→배달원의 배달’이 필수적임에 따라 배달앱 시장의 급속한 성장은 음식 배달대행시장의 성장을 견인하고 있다.

91 배달대행 상위 3개 업체들이 처리하는 배달건수 중 배달앱을 통해 발생한 배달건수의 비중을 보면, 다음 <표 18>과 같이 2018년도에는 **.*% 수준이었으나 2020년에는 **.*%로 급증하였고, 거래금액을 기준으로 보더라도 다음 <표 19>와 같이 동일한 기간 **.*%에서 **.*%로 가파른 증가세를 보여주고 있다.

<표 18> 상위 3개 배달대행업체들의 배달앱을 통한 배달건수 비중

(단위:건)

| 업체명 | 구분 | 2017년 | 2018년 | 2019년 | 2020년 6월 |

| 로지올 (생각대로) |

총 배달건수 | **,***,*** | **,***,*** | **,***,*** | **,***,*** |

| 배달앱 배달건수 | *,***,*** | **,***,*** | **,***,*** | **,***,*** | |

| 배달앱 배달건수 비중 | **.*% | **.*% | **.*% | **.*% | |

| 바로고 | 총 배달건수 | **,***,*** | **,***,*** | **,***,*** | **,***,*** |

| 배달앱 배달건수 | - | *,***,*** | **,***,*** | **,***,*** | |

| 배달앱 배달건수 비중 | - | **.*% | **.*% | **.*% | |

| 메쉬코리아 (부릉) |

총 배달건수 | - | **,***,*** | **,***,*** | **,***,*** |

| 배달앱 배달건수 | - | *,***,*** | **,***,*** | *,***,*** | |

| 배달앱 배달건수 비중 | - | **.*% | **.*% | **.*% | |

| 3사 합산 배달앱 배달건수 비중 | - | **.*% | **.*% | **.*% | |

<출처:각 사 제출자료 재구성(소갑 제16호증 내지 제18호증)>

<표 19> 상위 3개 배달대행업체들의 배달앱을 통한 거래금액 비중

(단위:백만 원)

| 업체명 | 구분 | 2017년 | 2018년 | 2019년 | 2020년 6월 |

| 로지올 (생각대로) |

총 거래금액 | ***,*** | ***,*** | *,***,*** | *,***,*** |

| 배달앱 거래금액 | **,*** | ***,*** | ***,*** | ***,*** | |

| 배달앱 거래금액 비중 | **.*% | **.*% | **.*% | **.*% | |

| 바로고 | 총 거래금액 | ***,*** | ***,*** | *,***,*** | ***,*** |

| 배달앱 거래금액 | - | **,*** | ***,*** | ***,*** | |

| 배달앱 거래금액 비중 | - | **.*% | **.*% | **.*% | |

| 메쉬코리아 (부릉) |

총 거래금액 | - | **,*** | ***,*** | ***,*** |

| 배달앱 거래금액 | - | *,*** | *,*** | *,*** | |

| 배달앱 거래금액 비중 | - | **.*% | **.*% | **.*% | |

| 3사 합산 배달앱 거래금액 비중 | - | **.*% | **.*% | **.*% | |

<출처:각 사 제출자료 재구성(소갑 제16호증 내지 제18호증)>

92 한편, 배달앱 사업자들과 배달대행 사업자들은 음식점 및 소속 배달원 확보의 측면에서 상호 경쟁관계에 있다. 배달 음식점들이 배민라이더스, 요기요 익스프레스, 쿠팡이츠 등 배달앱 서비스와 배달대행서비스가 결합된 OD모델을 선택할 경우 별도로 배달대행업체와 거래관계를 맺을 필요가 없기 때문이다.

93 또한, 배달앱 사업자들이 최근 위와 같은 OD모델을 도입·확대하면서 배달 업무를 수행할 배달원들에 대한 수요도 증가하고 있다. 특히, 배민라이더스, 쿠팡이츠 등은 배달을 업으로 하지 않더라도 누구나 원하는 시간대에 원하는 배달 수단(오토바이, 자전거, 도보)으로 배달 업무를 수행할 수 있는 파트 타임 형태의 배달원 모집을 강화하여 2019년 12월 현재 이러한 배달원의 규모가 약 *만여 명 정도에 이른다. 이 같은 추세가 지속될 경우 향후 음식 배달대행 시장에 파트타임 형태의 고용이 증가할 것으로 전망된다.

<표 20> 배달앱 사업자들의 배달원 보유 현황(2019년 12월)

| 푸드플라이 | 배민라이더스 | 쿠팡이츠 | 합계 | |||

| ***명 | 직접고용 | 지입31) | 커넥터32) | 합계 | *,***명 | **,***명 |

| **명 | *,***명 | **,***명 | **,***명 | |||

<출처:각 사 제출자료>

라. 공유주방 사업

94 공유주방은 음식점 사업을 영위하기 위한 시설과 장비를 모두 갖추고 있는 주방 시설물로서 음식점을 개업하고 싶은 사람은 월 임대료만 지불하고 해당 공간을 이용하여 배달음식점 영업을 할 수 있다.

95 공유주방은 단순히 공간만 임대해 주는 것이 아니라 메뉴 개발, 마케팅, 디자인, 회계처리 등 음식점 운영에 필요한 다양한 분야에 대한 교육과 컨설팅, 정보제공 서비스까지 제공하며, 이러한 특성으로 인해 공유주방은 새로운 아이디어는 있지만 비용부담으로 시장진출이 어려웠던 중·소상공인의 창업을 활성화시키는 사업모델로 평가받기도 한다.33)

96 국내 공유주방 사업은 2015년 위쿡에 의해 처음으로 시작되었고, 이후 2018년부터 시장이 빠르게 확대되어 2020년 기준 민간 및 공공부문의 20여개 업체가 총 40여개 내외의 점포를 운영하고 있다.

<표 21> 주요 공유주방업체 현황

| 주요업체 | 지점 수 | 입점 업체 수 |

| 키친밸리 | **개 | ***개 |

| 개러지키친 | *개 | **개 |

| 배민키친 | **개 | **개 |

| 고스트키친 | *개 | **개 |

| 위쿡 딜리버리 | *개 | **개 |

| 먼슬리키친 | *개 | **개 |

<출처:각 사 제출자료 재구성(소갑 제21호증 내지 제24호증)>

97 상대회사는 2016년부터 배민키친이라는 상호로 공유주방 사업을 시작하였고34) , 서울 도곡, 역삼, 신논현, 송파, 석촌, 관악 등에서 **개의 시설물을 개점하여 2020년 8월 현재 **개의 업체가 입점해 있다.

98 신고회사는 국내에서 공유주방 사업을 영위하고 있지는 않지만, 해외에서는 아시아 지역 10개, 아메리카 지역 3개 총 13개의 공유주방 시설물을 보유하고 있고, 입점 음식점들에게 브랜드와 메뉴에 관한 시장정보, 효율적인 영업을 위한 노하우 및 기술, 음식점을 홍보할 수 있는 리스팅 서비스 등을 제공하고 있다.

3. 관련 법령

법 제7조 (기업결합의 제한) ① 누구든지 직접 또는 대통령령이 정하는 특수한 관계에 있는 자(이하 "특수관계인"이라 한다)를 통하여 다음 각 호의 1에 해당하는 행위(이하 "기업결합"이라 한다)로서 일정한 거래분야에서 경쟁을 실질적으로 제한하는 행위를 하여서는 아니 된다. 다만, 자산총액 또는 매출액의 규모(계열회사의 자산총액 또는 매출액을 합산한 규모를 말한다)가 대통령령이 정하는 규모에 해당하는 회사(이하 "대규모회사"라 한다) 외의 자가 제2호에 해당하는 행위를 하는 경우에는 그러하지 아니하다.

1. 다른 회사의 주식의 취득 또는 소유

2. ∼ 5. (생략)

② 및 ③ (생략)

④ 기업결합이 다음 각 호의 어느 하나에 해당하는 경우에는 일정한 거래분야에서 경쟁을 실질적으로 제한하는 것으로 추정한다.

1. 기업결합의 당사회사(제1항 제5호의 경우에는 회사설립에 참여하는 모든 회사를 말한다. 이하 같다)의 시장점유율(계열회사의 시장점유율을 합산한 점유율을 말한다. 이하 이 조에서 같다)의 합계가 다음 각 목의 요건을 갖춘 경우

가. 시장점유율의 합계가 시장지배적 사업자의 추정요건에 해당할 것

나. 시장점유율의 합계가 당해거래분야에서 제1위일 것

다. 시장점유율의 합계와 시장점유율이 제2위인 회사(당사회사를 제외한 회사 중 제1위인 회사를 말한다)의 시장점유율과의 차이가 그 시장점유율의 합계의 100분의 25이상일 것

2. (생략)

⑤ (생략)

법 제16조 (시정조치 등) ① 공정거래위원회는 제7조(기업결합의 제한) 제1항, 제8조의2(지주회사 등의 행위제한 등) 제2항부터 제5항까지, 제8조의3(채무보증제한기업집단의 지주회사 설립제한), 제9조(상호출자의 금지 등), 제10조의2(계열회사에 대한 채무보증의 금지) 제1항, 제11조(금융회사 또는 보험회사의 의결권 제한), 제11조의2(대규모내부거래의 이사회 의결 및 공시)부터 제11조의4(기업집단현황 등에 관한 공시)까지 또는 제15조(탈법행위의 금지)의 규정에 위반하거나 위반할 우려가 있는 행위가 있는 때에는 당해 사업자[제7조(기업결합의 제한) 제1항을 위반한 경우에는 기업결합 당사회사(기업결합 당사회사에 대한 시정조치만으로는 경쟁제한으로 인한 폐해를 시정하기 어렵거나 기업결합 당사회사의 특수관계인이 사업을 영위하는 거래 분야의 경쟁제한으로 인한 폐해를 시정할 필요가 있는 경우에는 그 특수관계인을 포함한다)를 말한다] 또는 위반행위자에 대하여 다음 각 호의 1의 시정조치를 명할 수 있다. 이 경우 제12조(기업결합의 신고) 제6항 단서의 규정에 의한 신고를 받아 행하는 때에는 동조 제7항의 규정에 의한 기간 내에 이를 하여야 한다.

1. 당해 행위의 중지

2. 주식의 전부 또는 일부의 처분

3. 임원의 사임

4. 영업의 양도

5. 채무보증의 취소

6. 시정명령을 받은 사실의 공표

7. 기업결합에 따른 경쟁제한의 폐해를 방지할 수 있는 영업방식 또는 영업범위의 제한

7의2. 공시의무의 이행 또는 공시내용의 정정

8. 기타 법위반상태를 시정하기 위하여 필요한 조치

② (생략)

③ 공정거래위원회는 제7조(기업결합의 제한) 제1항을 위반하는 행위에 대하여 제1항 각 호의 시정조치를 부과하기 위한 기준을 정하여 고시할 수 있다.

4. 기업결합의 경쟁제한성 판단

가. 지배관계 형성 여부

99 이 사건 기업결합을 통해 신고회사 DH가 상대회사 우아한형제들의 의결권 있는 주식의 약 88%를 취득하게 되므로 기업결합 심사기준35) Ⅳ.에 따라 신고회사 단독의 지배관계가 형성된다.

나. 일정한 거래분야

100 법 제7조 제1항은 일정한 거래분야에서 경쟁을 실질적으로 제한하는 기업결합을 원칙적으로 금지하고 있는 바, 경쟁제한적인 기업결합에 해당되는지 여부를 판단하기 위해서는 우선 ‘당해 기업결합이 영향을 미칠 수 있는 일정한 거래분야’, 즉 이 사건 기업결합의 관련시장을 획정하여야 한다.

1) 관련 상품시장 획정

101 심사기준 Ⅴ. 1.에 따르면, 상품시장이란 거래되는 특정상품의 가격이 상당기간 어느 정도 의미 있는 수준으로 인상될 경우 동 상품의 구매자 상당수가 이에 대응하여 구매를 전환할 수 있는 상품의 집합을 말하며, 특정상품이 동일한 거래분야에 속하는지 여부는 상품의 기능 및 효용의 유사성, 상품 가격의 유사성, 구매자들의 대체 가능성에 대한 인식 및 그와 관련한 구매행태, 판매자들의 대체가능성에 대한 인식 및 경영의사결정 행태, 거래단계 및 거래상대방 등을 종합적으로 고려하여 판단한다.

102 우선 이 사건 기업결합으로 영향을 받을 수 있는 일정한 거래분야의 판단은 결합당사회사 및 그 계열회사들이 영위하고 있는 주요사업을 통해 확인할 수 있다.

103 다음 <표 22>에서 보는 바와 같이 신고회사 DH는 국내 계열사인 DHK와 배달통을 통해 배달앱 서비스를 주력으로 하면서 이와 직․간접적으로 연관된 음식 배달대행 서비스, 식료․생필품 배송, 음식점 부자재 공급업, 음식업을 영위하고 있으며, 상대회사도 배달앱 서비스, 음식 배달대행 서비스, 공유주방, 식료․생필품 배송, POS솔루션 공급업을 영위하고 있으므로 이 사건 기업결합과 관련된 상품시장은 배달앱 서비스 시장, 음식 배달대행 서비스 시장, 공유주방 시장, 음식점 부자재 공급업 시장, 식료․생필품 배송업 시장, POS솔루션 공급업 시장, 음식업 시장으로 획정할 수 있다.

<표 22> 결합당사회사 기업집단의 주요 사업 현황

| 영위업종 | 신고회사의 기업집단 | 상대회사의 기업집단 | |||

| DHK | DH스토어 코리아 |

배달통 | 우아한형제들 | 푸드테크 | |

| 배달앱 | ○ | ○ | ○ | ||

| 음식 배달대행 | ○ | ○ | |||

| 공유주방 | ○ (배민키친) |

||||

| 음식점 부자재 공급36) | ○ (요기요알뜰쇼핑) |

○ (배민상회) |

|||

| 식료․생필품 배송37) | ○ (요마트) |

○ (B마트) |

|||

| POS프로그램 공급38) | ○ | ||||

| 음식업 | ○ | ||||

104 다만, 음식점 식․부자재 공급업 시장, 식료․생필품 배송업 시장, POS솔루션 공급업 시장, 음식업 시장의 경우 결합당사회사 각각의 전체 매출액 대비 차지하는 비중이 매우 미미하고, 해당 사업부문에는 수많은 사업자가 참여하고 있는 완전경쟁시장에 가까운 바, 본 건 기업결합으로 인한 경쟁제한 등의 문제가 발생할 여지가 없다고 볼 수 있으므로 별도의 상품시장으로 획정하여 검토할 실익이 없어 검토대상에서 제외한다.39)

105 결론적으로 이 사건 기업결합과 관련된 상품시장은 배달앱, 음식 배달대행, 공유주방 시장으로 획정하며, 구체적인 내용은 다음과 같다.

가) 배달앱 시장

106 배달앱은 스마트폰을 통해 소비자와 음식점 간에 음식주문을 중개하는 온라인 중개 플랫폼으로서 플랫폼 각 면에 소비자와 음식점이 존재하는 양면 플랫폼으로서의 성격을 지니고 있다.

107 소비자 그룹이 배달음식을 주문하기 위해 사용가능한 수단은 배달앱과 같은 중개서비스를 이용하는 방식과 소비자가 직접 음식점의 전화번호를 입수하여 전화하는 방식 및 일부 프랜차이즈 본부가 직접 운영하는 자체 앱ㆍ웹을 이용하여 주문하는 방식 등이 존재한다.

108 음식점 그룹이 배달음식을 판매하기 위해 사용가능한 수단은 배달앱과 같은 중개서비스를 이용하는 방식과 전단지, 지역홍보책자, 포털, SNS 등을 통해 음식점을 광고·홍보하여 전화 주문을 받는 방식, 일부 프랜차이즈 음식점의 경우 프랜차이즈 본부가 개설한 자체앱/웹 플랫폼을 통해 직접 주문을 받는 방식 등이 존재한다.

<그림 21> 배달앱 시장 획정도

|

(1) 기능 및 효용 측면에서 다른 주문수단과의 차별성

110 배달앱은 배달음식 주문·접수를 위해 필요한 기능을 집약한 새로운 모바일 비즈니스 모델로서 다양한 음식점 및 메뉴에 대한 접근성을 기반으로 하여 소비자․음식점 간의 중개 기능은 물론 음식주문․결제․배달에 이르기까지 신속성․편의성을 제공하며 다양한 음식점 및 메뉴에 대한 광고가 혼합되어 있어, 서비스 내용과 대상 음식점이 제한되는 다른 주문수단과는 그 기능·효용이 다르다.

111 첫째, 배달앱은 스마트폰을 이용하는 소비자가 배달음식을 주문할 때 그 편의를 극대화한 위치기반 서비스로서 소비자가 위치한 주변의 다양한 배달음식점 및 메뉴 관련 정보를 집약적으로 제공하여 전국 어디에서든 신속하게 검색․비교․선택할 수 있도록 하고, 음식점 관련 정보의 탐색에서부터 주문․결제에 이르는 모든 과정을 배달앱 내에서 한 번에 쉽고 빠르게 할 수 있는 비대면 거래를 제공한다. 특히, 배달앱에는 유명 맛집, 고급 레스토랑 등 기존에는 배달서비스를 제공하지 않던 음식점들이 상당수 입점해 있어 소비자들에게 보다 넓은 음식점 선택권을 제공한다.

112 이에 반해, ① 직접 전화주문은 배달앱과 달리 검색기능이 제공되지 않고, 선택할 수 있는 음식점 수가 제한적이며, 음식점과 직접 통화를 통해 메뉴 등 구체적인 주문내용을 설명하고 대면결제 하여야 하는 번거로움이 따른다는 점에서 배달앱이 제공하는 수준의 다양성, 편의성을 기대하기 어렵다. ② 프랜차이즈 자체 앱/웹 주문서비스의 경우 자신의 가맹점만을 대상으로 서비스를 제공하고 있고, 검색엔진 연계서비스의 경우도 제휴관계에 있는 일부의 프랜차이즈 및 일반 음식점만을 대상으로 소비자가 포털 검색창에 특정 검색어(음식점 또는 메뉴)를 입력하여야만 제공되는 서비스40) 라는 점에서 소비자들의 배달 음식 선택에 도움을 줄 수 있는 다양한 음식점 및 메뉴에 대한 정보를 집약적으로 제공하는 기능을 갖추지 못하고 있다.

113 둘째, 소비자는 배달앱을 통해 음식점을 평가하고 자신의 이용 경험을 다른 소비자들과 공유할 수 있고, 음식점주도 소비자가 남긴 이용 후기에 답글을 남김으로써 소비자들과 상호 소통할 수 있는 반면, 전화주문은 음식배달 거래를 할 경우 음식점에 대한 주관적인 평가를 해당 음식점을 이용하는 불특정 다수의 다른 소비자들과 공유할 수 없다.

114 셋째, 배달앱은 소비자들에게 직접 할인 및 배달앱에 등록된 모든 음식점에서 사용할 수 있는 포인트 적립 등 다양한 혜택을 제공하는 반면, 직접 전화주문은 음식점들이 단골손님을 형성하기 위하여 자신에 한정하여 사용할 수 있는 스티커 및 마그네틱 쿠폰41) 등을 제공하고 있을 뿐이고, 프랜차이즈 자체 앱/웹 주문서비스 및 검색엔진 연계서비스도 가격적 할인 혜택이 특정 프랜차이즈 브랜드 또는 제휴관계의 음식점에 한정된다는 점에서 할인 혜택의 유용성, 범위 등에 있어 큰 차이가 있다.

115 넷째, 배달앱은 모바일 시대로 전환되면서 배달외식 시장에서 새롭게 파생된 유통단계로서 스마트폰을 이용하여 다양한 음식점 및 메뉴에 대한 정보를 검색하고 주문․결제까지 하는 새로운 주문방식을 통해 소비자에게 새로운 편의를 제공하는 것뿐만 아니라, 음식점에게는 배달앱을 통해 자신의 음식점을 홍보할 수 있는 새로운 홍보수단으로서의 편익을 제공한다는 측면에서, 대상 음식점이 제한되고 소비자와 음식점을 중개하는 기능이 없는 직접 전화주문이나 추가적인 홍보수단으로서의 기능을 갖추지 못한 프랜차이즈 앱/웹 등과는 그 기능 및 효용에 있어 차이가 있다.

(2) 소비자측면에서의 대체가능성에 대한 인식

116 다음과 같은 점을 고려할 때 소비자들이 배달앱을 직접 전화주문, 프랜차이즈 자체 앱/웹 등 다른 주문 수단과 대체가능한 것으로 인식하고 있다고 보기 어렵다.

117 첫째, 위원회가 배달앱 이용 소비자들을 대상으로 한 설문조사42) 결과를 보면, 실제로 소비자들은 다음 <그림 22>와 같이 주문 및 결제의 편의성, 할인 쿠폰 등의 혜택, 다양한 메뉴 및 음식점 정보 제공 등 배달앱에 특화된 기능을 이유로 배달앱을 이용하고 있는 것으로 나타났다.43)

<그림 22> 소비자들의 배달앱 이용 이유

(N:1,500, 단위:%)

설문(A 1):실제 가장 마지막으로 {배달앱명}을 통해 음식을 주문하셨을 때, 전화 또는 매장방문이 아닌 ‘음식배달 중개 앱/웹’을 이용하신 이유는 무엇입니까? 모두 선택해 주십시오. |

<출처:위원회 배달앱 이용 소비자 실태조사(소갑 제25호증)>

118 둘째, 한국농수산식품유통공사의 2019년도 외식 트렌드 조사보고서를 보면 다음 <그림 23>에서 보는 바와 같이 배달앱 이용자 중 배달앱을 지속적으로 이용할 의향이 있는 이용자의 비율이 평균 90.6%로 매우 높고, 배달앱을 지속적으로 이용하려는 이유는 주문 과정이 편리해서, 다양한 종류의 음식 배달이 가능해서, 원래 배달이 되지 않는 음식도 배달이 가능해서 등으로 배달앱이 주는 차별적인 기능에 초점이 맞추어져 있다는 사실을 알 수 있다.

<그림 23> 소비자들의 설문내용 결과

(N:1,787, 단위:%)

배달앱 지속 이용 의향 |

배달앱 지속 이용 이유 |

<출처:국내 외식트렌드 조사(소갑 제5호증) >

119 셋째, 소비자들의 배달앱 이용 행태를 보면, 위원회 설문조사 결과, 다음 <그림 24>와 같이 가장 최근 특정 배달앱을 통해 음식을 주문한 소비자들이 다른 탐색경로 없이 곧바로 해당 배달앱을 통해 주문한 비율이 61.5%(923명)이고, 다른 방법을 검색한 후 해당 배달앱을 선택한 소비자들 중에서도 직접 전화주문 방식 등은 전혀 고려하지 않고 다른 배달앱과 비교·탐색 후 그 중 한 개의 배달앱을 선택한 이용자가 21.3%(123명)이므로, 결국 배달앱만 고려하여 배달앱을 선택하고 배달음식을 주문한 소비자의 비율이 69.7%(1,046명)에 달하는 사실을 알 수 있다.44)

<그림 24> 배달앱 이용 전 다른 방법으로 검색 여부

(N:1,500, 단위:%)

설문(A 4):가장 마지막으로 {배달앱명}을 통해 음식을 주문하기 전에 혹시 다른 방법으로 음식이나 음식점에 대해 검색이나 확인을 하셨나요?. |

<출처:배달앱 이용 소비자 실태조사(소갑 제25호증) >

120 넷째, 상대회사가 2016년 3월과 2019년 12월에 실시한 소비자 설문조사의 결과를 비교해보면, 다음 <그림 25>와 같이 배달앱을 이용하여 배달음식을 주문하는 소비자의 비율이 **.*%에서 **.*%로 급증한 사실에서 기존에 직접 전화주문으로 배달음식을 주문하던 소비자들이 점차 배달앱을 이용하는 경우가 많아지고 있음을 확인할 수 있다.45)

<그림 25> 소비자들의 배달음식 주문 방법 변화 양상

| < 삭 제 > |

<출처:상대회사의 BIT 보고서 재구성(소갑 제6호증 및 제26호증) >

121 다섯째, 위원회가 실시한 배달앱 이용 소비자 실태조사 결과, 가장 최근 배달앱을 통해 음식 주문을 하였을 때 프랜차이즈 자체 앱/웹 주문서비스를 통해 검색을 해 보았다는 소비자 비율이 약 11.3%46) 에 불과하여 배달앱 서비스 이용자 중 프랜차이즈 자체 앱/웹 주문서비스를 이용하는 소비자의 비율도 높지 않다는 사실을 알 수 있다.

122 앞서 살펴본 바와 같이 기존 주문방식에서 배달앱 이용으로의 전환 정도, 배달앱을 이용해 본 소비자들의 높은 배달앱 이용률, 배달앱의 기능적 편리성 및 할인혜택 등으로 인해 배달앱을 계속 이용할 의사가 강하다는 점 등을 고려할 때 기존 직접주문 방식을 이용하던 소비자들이 점차 편의성이 높은 배달앱으로 이동하는 경향과 배달앱을 한번 이용한 소비자들은 배달앱을 지속적으로 이용(고착화)하게 될 가능성이 높다는 사실이 확인되고 있어 다른 주문수단으로의 대체가능성이 있다고 보기 어렵다.

(3) 음식점 측면에서의 대체가능성에 대한 인식

123 다음과 같은 점을 고려할 때, 음식점들이 배달앱을 다른 주문수단과 대체 가능한 것으로 인식하고 있다고 보기 어렵다.

124 먼저, 배달앱과 직접 전화주문과의 대체가능성에 대하여 살펴보면, 음식점들은 배달앱이 대중화 되면서 배달매출의 상당 부분을 배달앱에 의존하고 있는 것으로 추정되고, 배달앱 이용으로 인한 매출증대효과가 기존의 광고 방식에 비해 매우 크고 직접적이어서 직접 전화주문 방식을 통해서는 대체되기 어려운 수준에 이른 것으로 판단된다. 구체적인 논거는 다음과 같다.

125 첫째, 위원회가 음식점들을 대상으로 한 설문조사 결과, 음식점들이 배달주문을 받기 위해 사용하는 광고수단과 관련하여, 다음 <그림 26>과 같이 배달앱, 전단지 등 오프라인 인쇄물, SNS 및 블로그 등 온라인 수단을 함께 사용하고 있으나, 각 광고수단에 지출하는 예산의 비중을 보면 광고 예산의 대부분인 85.9%를 배달앱에 사용하고 있고 다른 광고 수단에 지출한 비용은 14.1%에 불과하다.

<그림 26> 음식점 대상 설문 결과

(N:400, 단위:%)

| 광고수단별 사용비율 | 배달 광고 수단 지출 비율 |

| 설문(Q 5):귀하의 음식점이 ‘음식배달 중개 앱/웹’( 및 ‘프랜차이즈 자체앱’) 이외에 사용하는 배달광고 수단을 모두 골라주십시오. | 설문(Q 6):귀하가 현재 이용 중인 ‘배달 광고’ 수단별 월평균 지출비중을 적어주십시오. |

|

|

| 음식점들의 배달앱 이용 이유 | |

| 설문(Q 7):여러 광고 수단과 비교하여, 귀하의 음식점이 ‘음식배달 중개 앱/웹’을 사용하는 이유는 무엇입니까? | |

|

|

<출처:위원회의 배달앱 입점 음식점 설문조사 결과 보고서(소갑 제15호증) >

126 둘째, 위의 설문조사에서 음식점들은 다른 광고수단에 비해 배달앱을 이용하는 이유에 대해, 위 <그림 26>과 같이 소비자들이 음식배달 거래시 배달앱을 주로 사용하고 있고(74.3%), 배달앱 이용이 매출에 직접적으로 도움을 주기 때문(69.8%)이라고 응답하였다.

127 실제로 중소기업중앙회가 2019년 전국 506개 배달앱 이용음식점을 대상으로 실시한 ‘배달앱 가맹점 실태조사’ 결과에 따르면, <그림 27>과 같이 배달앱 이용 음식점들의 84.8%가 배달앱 이용 전보다 매출액이 증가한 것으로 나타났고, <표 23>과 같이 배달앱 이용으로 인한 매출증가율은 평균 14.8%, 영업이익 증가율은 평균 4.5% 정도로 나타났다.

<그림 27> 배달앱 가입 전ㆍ후 매출액 변화

(단위:%, 점)

|

<출처:중소기업중앙회의 배달앱 가맹점 실태조사(소갑 제8호증)>

<표 23> 배달앱 이용으로 인한 매출과 영업이익 변화 정도

(단위:건, %)

| 서비스명 | 사례수 | 매출액 증가율 | 영업이익 증감율 |

| 전체 | 506 | 14.8 | 4.5 |

| 배달의민족 | 472 | 14.8 | 4.6 |

| 요기요 | 356 | 16.1 | 4.7 |

| 배달통 | 147 | 16.6 | 4.8 |

<출처:중소기업중앙회의 배달앱 가맹점 실태조사(소갑 제8호증)>

128 셋째, 위 실태조사 결과 배달앱과 전단지 등 오프라인 지면 광고를 병행하는 음식점의 비율은 2018년 53.5%에서 2019년 38.9%로 감소하였고, 월 평균 지면 광고비 지출도 40.8만원에서 37.3만원으로 감소한 것으로 나타나 배달앱 이용 음식점들이 점차 지면 광고 이용 및 지출을 감소시키는 경향이 있음을 알 수 있다.

<표 24> 배달앱 이용 음식점들의 전단지 등 오프라인 지면광고 이용 행태

| 전단지 광고 등 | 2018년 조사결과 | 2019년 조사결과 |

| 광고여부 | 53.5% | 38.9% |

| 월 평균 광고비 | 40.8만원 | 37.3만원 |

<출처:중소기업중앙회의 배달앱 가맹점 실태조사(소갑 제8호증)>

129 다음으로, 배달앱과 프랜차이즈 자체 앱/웹의 대체가능성에 대하여 살펴보면, 프랜차이즈 자체 앱/웹 주문서비스는 해당 프랜차이즈 소속 음식점들에게만 이용대가 없이 자동적으로 제공되는 서비스로서 일반 음식점들이 광고·홍보 및 매출증대를 위해 광고료 및 중개수수료 등을 지불하고 선택할 수 있는 중개서비스가 아니므로 일반 음식점들의 입장에서 배달앱 서비스와 대체가능성이 없다.

130 마지막으로, 배달앱과 검색엔진 연계 서비스인 ‘네이버 간편주문’의 대체가능성에 대하여 살펴보면, 네이버 간편주문은 네이버와 제휴 관계에 있는 배달대행업체들과 거래관계를 맺은 프랜차이즈 음식점들과 간접적으로 거래하는 방식으로, 음식점들과 직접 계약을 맺어 거래하는 배달앱과는 거래상대방에 있어서 차이가 있다. 또한 네이버 간편주문은 배달앱과는 달리 음식점에 대해 별도의 광고료나 주문중개수수료 등을 부과하지 않고 네이버페이로 결제하는 경우 결제 관련 수수료만 부과하고 있어 가격체계도 상이하다.

(4) 배달앱 사업자(판매자)의 대체가능성에 대한 인식

131 결합당사회사는 수수료 변경, 쿠폰 할인 계획 등의 중요 정책 결정시 상호 간 또는 쿠팡이츠 등의 배달앱만을 경쟁자로 인식47) 하여 왔고, 경쟁 배달앱 사업자들도 다음 <표 25>와 같이 배달앱과 직접 전화주문 방식을 대체관계에 있는 것으로 인식하지 않고 있다는 점 등을 고려할 때 배달앱과 직접 전화주문 등 다른 주문수단간에 대체가능성은 낮은 것으로 판단된다.

<표 25> 경쟁 배달앱의 대체관계에 대한 인식

| 카카오 주문하기 |

기존 전통적인 방식의 배달주문(전화주문, 방문포장)은 배달앱의 기능 및 효용을 고려할 때, 현재로서는 다른 상품시장으로 보이며, 이용자의 입장에서도 대체가능한 상품으로 인식하고 있지는 않다고 생각합니다. |

| 위메프오 | 소비자 측면에서 인터넷을 통해 배달음식을 주문할 수 있는 방법은 모바일 배달앱 이외에 네이버 등 기존 인터넷 포털에 기재된 전화번호를 통해 전화로 주문하는 방법이 있으나, 인터넷 쇼핑과 전화주문 방식인 홈쇼핑을 같은 시장으로 획정하지 않는 것과 같이, 모바일 앱과 전화를 이용한 주문 중개 시장은 별개로 보는 것이 타당함 |

<출처:각 사 제출자료(소갑 제11호증 및 제13호증)>

(5) 경제분석에 따른 상품시장 획정 결과

132 소비자․음식점 측면에 대한 임계매출감소분석 및 소비자 측면에 대한 총전환율분석을 실시한 결과 배달앱과 다른 배달주문 수단 간에 대체성이 크지 않은 것으로 확인되었다.

(가) 임계매출감소 분석

133 임계매출감소 분석(Critical Loss Analysis)은 가상의 독점사업자가 작지만 의미있고 비일시적인 가격인상(small but significant non-transitory increase in price, 이하 ‘SSNIP’이라 한다)을 하였을 경우에 실제매출감소율(actual loss)과 그러한 가격인상에 따라 독점사업자가 이윤손실을 겪지 않을 수 있는 최대한의 매출감소율인 임계매출감소율(critical loss)을 비교하여 이윤을 높일 수 있는 최소범위의 상품군(상품시장) 또는 지리적 범위(지역시장)를 획정하는 방법론이다.

134 이 분석방법에 따르면, 실제매출감소율이 임계매출감소율보다 작을 경우에는 가상적 독점기업은 SSNIP을 통하여 이윤을 높일 수 있으므로 시장범위를 확대할 필요가 없으나, 반대로 실제매출감소율이 임계매출감소율보다 클 경우에는 구매전환이 일어나는 밀접한 대체재를 후보시장에 더하여 가는 과정을 반복적으로 적용하여 시장범위를 확대해야 한다.

135 이 사건에서는 관련 상품시장의 후보군을 ‘배달의민족 및 요기요’로 상정48) 하고 후보시장내 모든 배달앱의 가격(소비자:쿠폰할인, 음식점:수수료) 5~10% 인상을 기준으로 임계매출감소 분석을 실시한 결과49) 50) , 소비자 측면에서는 <표 26>과 같이 쿠폰할인 5∼10% 감소시 실제 가격탄력성이 임계 가격탄력성보다 낮고, 음식점 측면에서는 <표 27>과 같이 수수료 5% 인상시 실제마진율이 임계마진율보다 낮아 상품시장은 후보시장인 ‘배달의민족 및 요기요’시장으로 획정되는 것으로 나타났다.51)

<표 26> (소비자 측면) 5% 가격인상에 대한 임계·실제가격탄력성52)

| 구분 | 2017 | 2018 | 2019 | 2020 |

| 임계가격탄력성 | **~** | **~** | **~*** | **~** |

| 실제가격탄력성 | (상대회사 실험) *.**, (계량분석) *.***~*.*** | |||

<표 27> (음식점 측면) 5% 가격인상에 대한 임계·실제마진율53)

| 구분 | 2017 | 2018 | 2019 | 2020 |

| 임계마진율 | **.*~**.*% | **.*~**.*% | **.*~**.*% | **.*~**.*% |

| 실제마진율 | **.*~**.*% | **.*~**.*% | *.*~**.*% | **.*~**.*% |

136 이를 토대로 이 사건 양면시장의 특성을 고려하여, ‘배달의민족 및 요기요’ 양면가격 합 기준 5% SSNIP이 가능한지 여부를 검토하면, ① 각 면에서의 5% 가격인상은 양면가격 합의 5% 인상에 해당54) 한다는 점, ② 각 면 5% 인상에 대한 실제매출감소율이 임계매출감소율과 상당한 괴리가 있어 양 면 실제매출감소율을 합산해도 결과는 달라지지 않을 것이라는 점, ③ 이 사건의 경우 소비자 측면 가격은 음수(-)로 음식점 측면 가격 5% 인상이 양면가격 합의 5% 인상폭보다 큰데 이미 음식점 측면 5% 가격인상이 가능함을 확인하였다는 점에서, 양면가격 합을 기준으로 해도 이 사건 상품시장은 ‘배달의민족 및 요기요’ 보다 확대될 필요는 없다.55)

(나) 총전환율분석

137 총전환율분석은 임계매출감소분석과 보완적으로 활용되는 방법으로, 제품들 사이의 전환율을 고려하여 가상적 독점사업자의 가격인상 여부를 판단하는 분석방법이다. 이 사건에서는 특정 배달앱(배달의민족 또는 요기요) 가격 5~10% 인상시 이탈하는 고객 중 다른 배달앱으로 구매를 전환하는 실제전환율과 임계전환율(배달앱 시장의 가상적 독점사업자가 특정 배달앱의 가격만 인상할 때 발생하는 이윤 감소를 정확히 상쇄하는 전환율)을 비교하여 시장을 획정하는 방법이며, ‘실제전환율 > 임계전환율’ 일 경우 ‘배달앱 시장’으로 획정한다.

138 위원회는 관련 상품시장 후보시장의 범위를 ‘배달의민족 및 요기요’로 설정56) 하고, 10%의 가격인상을 기준으로 소비자측면57) 에 대해서만 총전환율분석을 실시 하였다. 그리고 소비자 측면의 전환율을 최대한 정확히 추정하기 위하여 본 건 심사를 위해 진행한 위원회 및 피심인 측의 각 설문조사에 기반한 분석58) 및 시장점유율에 기반한 분석59) 결과를 모두 검토하였다.

139 분석 결과, 배달의민족에서 요기요로의 전환, 요기요에서 배달의민족으로의 전환 모두에 있어서 임계전환율이 실제전환율보다 상당히 낮은 것으로 나타나 소비자측면의 상품시장은 후보시장인 ‘배달의민족 및 요기요’에서 확대될 필요가 없다.60)

140 먼저 배달의민족에서 요기요로의 전환과 관련하여, 양사가 대규모 쿠폰할인을 제공한 2019년 값을 제외하면, 다음 <표 28>과 같이 임계전환율은 *.*%∼**.*%이고 실제전환율은 설문조사에 기반한 경우 **.*%∼**.*%, 점유율에 기반한 경우 **.*%∼**.*%로 임계전환율이 실제전환율보다 상당히 낮다.

<표 28> (배민 → 요기요) 10% 가격인상에 대한 임계·실제전환율

| 구분 | 2017 | 2018 | 2019 | 2020 |

| 임계전환율 | **.*% | *.*% | -*.*% | *.*% |

| 실제전환율 | (설문조사 기반) **.*% ~ **.*%, (점유율 기반) **.*% ~ **.*% | |||

141 요기요에서 배달의민족으로의 전환과 관련하여, 앞에서와 같은 이유로 2019년 값을 제외하면, <표 29>와 같이 임계전환율은 *.*%∼**.*%이고 실제전환율은 설문조사에 기반한 경우 **.*%∼**.*%, 점유율에 기반한 경우 **.*%∼**.*%로 임계전환율이 실제전환율보다 상당히 낮다.

<표 29> (요기요 → 배민) 10% 가격인상에 대한 임계·실제전환율

| 구분 | 2017 | 2018 | 2019 | 2020 |

| 임계전환율 | *.*% | *.*% | **.*% | **.*% |

| 실제전환율 | (설문조사 기반) **.*% ~ **.*% (점유율 기반) **.*% ~ **.*% | |||

(6) 피심인 주장에 대한 판단

142 피심인들은 다음과 같은 점을 고려할 때 관련 상품시장은 전화주문, 프랜차이즈 자체 앱/웹 등의 직접 주문수단을 포함하여 보다 넓게 획정하는 것이 타당하다고 주장한다.

143 첫째, 소비자와 음식점간의 배달음식 거래에서 소비자와 음식점들은 여전히 배달앱 이외에도 전화주문, 음식점 자체 앱/웹 등 직접 주문수단을 함께 사용하고 있으므로 배달앱과 이러한 주문수단이 대체관계에 있다고 주장한다. 한국농촌경제연구원의 2019년 조사결과 배달음식 주문시 성인의 77.7%, 청소년의 64.8%가 전화주문을 이용하고 있다고 나타났으며, 2019년 외식업 경영실태 조사 결과에서는 배달앱을 이용하는 음식점 비중이 전체 음식점의 11%, 배달서비스를 제공하는 음식점 대비 47.5%, 포장서비스를 제공하는 음식점 대비 20.7%에 불과한 것으로 나타났다는 점을 근거로 제시한다.

144 둘째, IT 기술 발전과 함께 최근 전화이용이 대부분 스마트폰으로 이루어지면서 검색-주문-결제의 과정이 검색엔진, 지도앱 등 어플리케이션이나 스마트폰이라는 플랫폼을 중심으로 융합되면서 전화주문 등 직접주문 수단의 기능 및 효용이 배달앱과 수렴되어 가고 있으므로 직접주문 방식과 배달앱은 대체성이 있다고 주장한다.

145 셋째, 경제분석과 관련하여, 위원회가 실시한 소비자 측면의 임계매출감소 분석에서 사용한 임계매출탄력성과 실제매출탄력성을 비교하는 방식과 그 분석에서 활용한 수치를 그대로 적용하면 배달의민족과 요기요는 각각 자체 시장으로 획정되어 ‘그 둘은 서로 경쟁하지 않으므로 본 건에서 수평결합 문제가 생기지 않는다’는 비현실적인 결론에 이르게 된다고 주장한다. 또한, 가격탄력성이 매우 낮아 가격인상이 가능하다는 논리는 소비자에게도 양(+)의 가격을 부과하여 이윤을 증대시킬 수 있다는 것으로, 배달앱의 간접적 네트워크효과를 고려하지 않은 것이라고 주장한다. 또한 음식배달 거래의 특성상 음식점 측면에 대한 별도의 시장획정은 불필요하다고 주장한다.

146 살피건대, 다음과 같은 점에서 피심인들의 주장은 이유가 없다.

147 첫째, 피심인들이 첫 번째 주장의 근거로 삼고 있는 한국농촌경제연구원의 설문조사는 배달앱 이용여부와 관계없이 전국 지역을 대상으로 인구분포를 감안하여 전 연령층에 대해 조사한 것으로, 스마트폰을 사용하지 않거나 친숙하지 않은 소비자들이 다수 포함되어 있다. 배달앱 사업자간 결합이 문제가 된 본 건 기업결합의 경우 상품시장을 획정함에 있어, 배달앱 이용여부와 관계없이 일반적인 소비행태를 분석하기 위해 실시한 조사결과를 근거로 삼는 것은 적절하지 않다고 판단된다.

148 한편, 앞서 4. 나. 1) 가) (2)에서 살펴본 바와 같이 피심인 상대회사가 실시한 소비자 설문결과 조사에서도 배달앱을 이용하여 음식을 주문하는 비율이 급격히 증가(2016년 3월 **.*%→2019년 12월 **.*%) 하고 있는 것이 확인되었고, 배달앱을 이용해 본 소비자들은 이를 지속이용하는 경향이 있으며, 음식점들 또한 광고예산의 거의 대부분을 배달앱에 지출하고 있고, 배달앱을 이용하는 이유도 매출증대를 위한 것인 점을 고려할 때, 소비자와 음식점들은 전화주문 등의 직접주문 수단을 배달앱의 대체수단이 아닌 보조적인 수단으로 활용하고 있다고 보는 것이 타당하다.

149 둘째, 피심인은 스마트폰 이용이 일반화되면서 스마트폰을 통한 음식점 검색 등이 매우 쉬워져 배달앱과 유사한 수준으로 전화주문이 가능하므로 배달앱과 대체 가능하다고 주장하나, 상대회사가 2020년 8월 배달앱의 주 이용층인 10-49세를 대상으로 한 설문조사 결과, 인터넷 검색을 통한 전화주문 이용 비율이 *%에 불과한 것으로 나타났는바, 배달앱과의 대체가능성 정도는 매우 낮다고 판단된다.

150 셋째, 위원회는 경제분석을 실시함에 있어 시장획정의 오류를 최소화하기 위하여 다각도의 분석을 수행하였는데, 소비자 면(임계매출감소분석, 총전환율분석), 음식점 면(임계매출감소분석) 각 면에 대한 분석 및 양면을 통합한 분석, 그리고 심사기준상의 요건들을 종합적으로 검토하였으며, 최종적으로 쿠폰할인에 대한 소비자의 낮은 탄력성, 음식점의 배달앱에 대한 상당한 매출 의존도, 다른 주문방식 또는 다른 광고방식과의 기능 및 효용 상의 차이 등을 모두 고려하여 최대한 객관적으로 시장획정을 도출한 것이다.

151 위원회 분석대로라면 배달의민족, 요기요 각각 자체 시장으로 획정된다는 피심인의 비판은 위원회의 여러 분석 중 소비자 측면 임계매출감소분석에 국한된 것으로, 음식점 측면 분석 및 양면을 통합한 분석 결과에는 적용되지 않으며, 피심인 측 주장대로라면 단기적으로 이윤극대화를 하고 있지 않은 사업자들은 모두 단일 브랜드 시장으로 획정된다는 것인데 이는 기존 심결례와도 맞지 않다. 그리고, ‘배달앱 시장’을 출발점(후보군)으로 하여 배달앱의 양면시장 특성을 감안하여 간접 네트워크 효과를 반영하였고, 일부 반영되지 않은 부분도 상대회사의 쿠폰 관련 실험61) , 위원회와 피심인들이 각자 수행한 계량분석 결과62) , 최근 3년간 배달의민족과 요기요의 주문 건당 할인금액과 주문 수 추이63) 에 근거할 때 쿠폰 할인금액 5% 감소로 인한 소비자 이탈은 미미할 것으로 예상되는바, 간접 네트워크 효과를 반영하더라도 위원회의 분석 결과가 달라질 가능성은 희박하다. 또한, 배달앱 수익의 대부분이 음식점 측면에 부과하는 가격을 통해 발생하고 이 사건 결합이 음식점 측면에 미치는 파급효과를 고려할 때 음식점 측면에 대한 경쟁제한성 판단은 필요하다.

나) 음식 배달대행 시장

152 음식 배달대행 서비스는 다음과 같이 택배 및 퀵서비스와는 상품의 기능·효용 등이 상이하여 수요자인 음식점들의 구매전환이 쉽게 이루어질 수 없는 점 등을 고려하여 별도의 상품시장으로 획정한다.

153 첫째, 음식 배달대행 서비스는 서비스 대상 및 지역, 배달시간 측면에서 택배 및 퀵서비스와는 큰 차이가 있다.

154 음식 배달대행 서비스는 취급 품목이 갓 조리된 음식으로서 맛과 품질을 유지하기 위해서는 배달의 신속성이 매우 중요하고, 이에 음식점이 속한 행정구역을 중심으로 근거리에서 서비스가 이루어지고, 30분 내외로 매우 짧은 배달시간이 필수적인 반면, 택배 및 퀵서비스는 일반 물품을 주로 취급하여 배달거리 및 속도 측면에서의 제약이 덜하므로 도시 간 이동 등을 포함하여 상대적으로 넓은 범위를 대상으로 서비스가 이루어지고 배달시간도 비교적 길다.

155 둘째, 음식점들은 일반 택배 및 퀵서비스 사업자를 음식 배달대행을 위한 대체 구매선으로 인식하지 않고 있으며, 전문적으로 음식 배달대행 서비스를 제공하는 사업자들의 서비스만을 이용하고 있다.

156 셋째, 음식 배달대행 서비스는 이륜차를 이용하는 배달원 네트워크와 이를 관리하기 위한 지역별 서비스 센터 등이 사업의 핵심 요소이므로 주요 거점별로 대형 물류센터를 마련하여 물품을 집배송하고 트럭 등 화물차를 이용하여 물류를 배송하는 택배와는 배송 네트워크 및 방법 측면에서도 상이하다.

다) 공유주방 서비스 시장

157 공유주방 서비스는 다음과 같은 점을 고려하면 일반 시설 임대서비스와는 사업모델, 서비스의 내용 및 효용, 수익구조 등이 상이하므로 별도의 상품시장으로 획정한다.

158 첫째, 공유주방 서비스는 한 개의 시설물에 여러 개의 주방을 마련하여 개별적으로 임대하는 것뿐만 아니라 POS 설치 및 사용법 안내, 메뉴 추천 및 개발, 마케팅 및 홍보, 배달앱 및 배달대행업체 등록 등 배달시스템 지원, 유통, 회계업무 지원 등 배달음식점들의 창업 및 경영에 필요한 각종 서비스를 종합적으로 제공하는 사업모델로서 일반적인 음식점 시설 임대와는 서비스의 기능 및 효용 등에서 확연히 구별된다.

159 둘째, 공유주방 서비스는 배달앱 및 공유경제의 확산에 따라 새롭게 생겨난 서비스로서 상대회사의 배민키친을 비롯하여 키친밸리, 고스트키친, 위쿡딜리버리, 개러지 키친 등 약 20여 개의 사업자가 유사한 사업을 영위하고 있는바, 초기 단계이기는 하나 이미 별도의 시장이 형성된 것으로 볼 수 있다.

160 셋째, 공유주방 서비스는 상가건물임대차보호법 등이 적용되는 일반 임대와는 달리 식품위생법의 적용을 받으며, 표준산업분류표상 ‘주거용 건물 임대업’ 또는 ‘기타 부동산 임대업’등으로 분류되는 일반 임대와는 ‘비주거용 건물 임대업’으로 분류되는 점에서 차이가 있다.64)

2) 관련 지리적 시장 획정

가) 판단기준

161 심사기준 Ⅵ. 2.에 따르면 지리적 시장이란, 다른 모든 지역에서 당해 상품의 가격은 일정하나 특정지역에서만 상당기간 어느 정도 의미 있는 가격인상이 이루어질 경우, 당해 지역의 구매자 상당수가 이에 대응하여 구매를 전환할 수 있는 지역전체를 의미하며, 특정 지역이 동일한 거래분야에 속하는지 여부는 상품의 특성, 판매자의 사업능력, 구매자의 구매지역 전환가능성, 판매자의 판매지역 전환가능성, 시간적·경제적·법제적 측면에서의 구매지역 전환의 용이성 등을 종합적으로 고려하여 판단한다.

나) 상품시장별 지리적 시장 획정

(1) 배달앱 시장

162 배달앱 시장의 경우 ① 결합당사회사가 전국 단위로 배달앱 사업을 영위하고 있고 전국 사업자를 중심으로 경쟁이 이루어지고 있는 점, ② 배달앱 서비스 지역과 관련한 법·제도적 규제가 없어 어떤 사업자라도 전국적으로 배달앱 서비스를 제공할 수 있는 점65) , ③ 배달앱 서비스의 품질이 전국적으로 차이가 없고, 광고 마케팅, 수수료 정책 등의 주요 경영의사결정도 전국 단위로 결정되는 점, ④ 소비자들의 구매전환 가능성 및 구매행태가 지역별로 차별화 되어 있지 않은 점66) 등을 고려하여 전국시장으로 획정한다.

(2) 음식 배달대행 시장

163 음식 배달대행 시장의 경우 ① 주요 사업자들이 전국단위로 사업을 영위하고 있는 점, ② 국내 대부분의 지역에서 음식점들은 복수의 음식 배달대행 업체와 거래하고 이들 간에 쉽게 구매전환이 가능한 점, ③ 음식 배달대행 업체들이 제공하는 서비스의 내용과 가격 등이 전국적으로 크게 차이나지 않는 점 등을 고려할 때 지리적 시장을 전국 시장으로 획정할 여지가 있다.

164 다만, ① 본 건 결합이 음식 배달대행 시장에 미칠 영향은 결합당사회사가 음식배달대행 서비스를 제공하는 지역에 국한하여 발생되는 점, ② 현재 결합당사회사가 운영하는 배민라이더스, 요기요 익스프레스의 서비스 지역이 서울·인천․경기 일부 지역에 한정되는 점 등을 고려하여 음식 배달대행 시장의 지리적 시장은 결합당사회사가 음식 배달대행 서비스를 제공하고 있는 서울·인천·경기도 32개 시·군·구 지역 전체67) 로 획정한다.

(3) 공유주방 서비스 시장

165 공유주방 서비스 시장의 경우 ① 상대회사가 현재 서울 성동·마포·송파·강남·강서·관악구 등지에서 배민키친이라는 공유주방 사업을 영위하고 있는 점, ② 상대회사와 경쟁하고 있는 키친밸리 및 고스트 키친 외에 다른 공유주방 사업자도 서울 강남·서초·송파·관악·노원·구로구 및 분당 등 수도권 지역에서 공유주방 사업을 영위하고 있는 점, ③ 공유주방 시설물은 기본적으로 배달수요가 높아 소비자들로부터 많은 주문을 받을 수 있는 인구밀도가 높은 지역을 중심으로 운영되는 점 등을 고려하여 지리적 시장은 결합당사회사가 서비스를 제공하고 있는 서울지역으로 획정한다.

다. 기업결합의 유형

1) 수평형 기업결합

166 결합당사회사 모두 배달앱 시장 및 음식 배달대행 시장에서 서로 경쟁관계에 있으므로 해당 시장에서 수평형 기업결합이 발생한다.

2) 혼합형 기업결합

167 결합당사회사가 영위하는 주문중개 배달앱 서비스와 음식 배달대행 서비스는 음식 주문 및 배달 과정에서 경쟁관계이거나 생산과 유통 과정에서 인접 단계에 있지 아니하므로 혼합형 기업결합이 발생한다.

168 또한, 신고회사가 영위하는 배달앱 서비스와 상대회사가 영위하는 공유주방 서비스도 경쟁관계이거나 생산과 유통 과정에서 인접 단계에 있지 아니하므로 혼합형 기업결합이 발생한다.

<그림 28> 이 사건 기업결합 구조 및 유형

|

라. 경쟁제한성 판단

1) 판단기준

169 법 제7조 제1항은 경쟁을 실질적으로 제한하는 기업결합을 금지하고 있으며, “경쟁을 실질적으로 제한하는 행위”라 함은, 일정한 거래분야의 경쟁이 감소하여 특정한 사업자가 그의 의사에 따라 어느 정도 자유로이 가격 기타 거래조건의 결정에 영향을 미치거나 미칠 우려가 있는 상태를 초래하는 것을 의미한다. 이는 상호 경쟁관계에 있는 사업자들로 구성되는 시장에 있어 유효한 경쟁을 기대하기 곤란한 상태(시장지배 상태)를 초래하였는지 여부를 기준으로 판단한다.

170 구체적인 판단기준인 심사기준 Ⅵ.에 따르면, 먼저 수평형 기업결합에서 경쟁을 실질적으로 제한하는지 여부에 대해서는 기업결합 전후의 시장집중 상황, 결합당사회사 단독의 경쟁제한 가능성, 경쟁사업자간의 공동행위 가능성, 신규진입의 가능성, 유사품 및 인접시장의 존재 여부 등을 종합적으로 고려하여 심사한다.

171 다음으로 혼합형 기업결합에서 경쟁을 실질적으로 제한하는지 여부에 대해서는 잠재적 경쟁의 저해효과, 경쟁사업자 배제효과, 진입장벽 증대효과 등을 종합적으로 고려하여 심사한다.

2) 수평형 기업결합의 경쟁제한성

172 이 사건의 수평형 기업결합은 배달앱 서비스 시장과 음식 배달대행서비스 시장에서 각각 발생하나, 결합당사회사의 음식 배달대행 서비스는 배달앱 서비스와 결합되어 제공되며 자사의 배달앱 주문에 한정하여 배달하는 방식이므로, 음식 배달대행서비스 시장에서의 수평형 결합과 관련된 경쟁제한성은 별도로 검토하지 않고 배달앱 시장의 경쟁제한성을 중점적으로 검토한다.

가) 시장 집중상황

173 법 제7조 제4항은 기업결합 당사회사의 시장점유율 합계가 ① 시장지배적 사업자의 추정요건에 해당하고, ② 당해 거래분야에서 1위이며, ③ 시장점유율 2위인 회사의 시장점유율과의 차이가 그 시장점유율 합계의 100분의 25이상인 경우, 당해 기업결합은 일정한 거래분야에서 경쟁을 실질적으로 제한하는 것으로 추정한다고 규정하고 있다.

174 여기서 시장지배적사업자의 추정요건은 법 제4조에서 1 사업자의 시장점유율이 100분의 50 이상이거나, 3 이하 사업자의 시장점유율의 합계가 100분의 75 이상일 경우라고 규정하고 있다.

175 양면 플랫폼인 배달앱 시장에 대한 시장집중도 분석은 음식점과 소비자 양 측면에 연결된 수요의 순환적 효과(feedback loop)를 고려하여 전체적으로 평가해야 하므로 배달앱이 음식점에게 부과하는 광고료 및 중개수수료 등의 매출액을 기반으로 한 시장점유율보다는 플랫폼을 통해 이루어진 음식점과 소비자 간의 음식주문 거래금액(GFV:Gross Food Value)68) 을 기반으로 시장점유율을 산출하는 것이 적합하다.

176 다음 <표 30> 기재와 같이 상대회사인 배달의민족이 2019년도 거래금액 기준 시장점유율 **.**%로서 1위 사업자에 해당하고, 신고회사가 운영하는 배달앱인 요기요, 배달통, 푸드플라이는 시장점유율이 각각 **.**%, *.**%, *.**%로서 2위, 3위, 6위 사업자에 해당한다.

<표 30> 국내 배달앱 시장 현황(2019년말 기준)

| 사업자별 | 거래금액(원) | 점유율(%) | |

| 상대회사 | ①배달의민족 | *,***,***,***,*** | **.** |

| 신고 회사 |

②요기요 | *,***,***,***,*** | **.** |

| ③배달통 | ***,***,***,*** | *.** | |

| ⑥푸드플라이 | **,***,***,*** | *.** | |

| 결합 후 합계 | *,***,***,***,*** | **.** | |

| ④카카오주문하기 | **,***,***,*** | *.** | |

| ⑤쿠팡이츠 | **,***,***,*** | *.** | |

| ⑦위메프오 | *,***,***,*** | *.** | |

| ⑧배달365 | ***,***,*** | ||

| 전체 합계 | *,***,***,***,*** | 100 | |

<출처:각 사 제출자료 취합 재구성>

177 결합 이후 결합당사회사의 시장점유율 합계는 **.**%가 되어 법 제4조 및 제7조 제4항 제1호 가목에 따른 시장지배적사업자의 추정 요건에 해당하고, 결합당사회사의 시장점유율 합계가 시장에서 1위이며, 결합당사회사의 시장점유율의 합계와 결합 이후 2위 사업자가 되는 ‘카카오 주문하기’와의 시장점유율의 격차가 **.*%p로 결합당사회사의 시장점유율 합계의 100분의 25 이상에 해당하므로 이 사건 기업결합은 국내 배달앱 시장의 경쟁을 실질적으로 제한하는 것으로 추정된다.

178 참고로 수수료 매출을 기준으로 결합 이후 집중도를 산정하는 경우에도 결합당사회사의 시장점유율은 **.**%로 1위 사업자이고, 2위와의 점유율 차이가 **.**%p로 법상 경쟁제한성 추정요건에 해당하며, 또한 순방문자수를 기준으로 집중도를 산정하는 경우에도 결합당사회사의 시장점유율은 **.**%로 1위 사업자이고, 2위와의 점유율 차이가 **.**%p로 법상 경쟁제한성 추정요건에 해당한다.

179 최근 3년간 국내 배달앱 시장의 시장집중도 변화 추이를 살펴보면, 다음 <표 31>과 같이 최근 3년간 카카오 주문하기, 우버이츠, 쿠팡이츠, 위메프오 등 대형 신규사업자들이 진입하였음에도 불구하고 상위 3개사의 순위가 변동된 적이 없고, 오히려 1위 사업자인 배달의민족의 시장점유율이 지속적으로 상승하여 2019년 12월에는 **.**%69) 에 달하게 된 반면, 3위 배달통, 4위 카카오 주문하기, 6위 푸드플라이 모두 시장점유율이 하락하는 추세이고, 수년간 관련시장에서 1위 사업자인 배달의민족을 위협할 만한 시장점유율을 확보한 유력한 경쟁사업자가 나타나지 않고 있는 실정이다.

<표 31> 최근 3년간 시장집중도 변화 추이

| 구분 | 배달앱 사업자 | ||||

| 1위 | 2위 | 3위 | 4위 | 5위 | |

| 2017년 | 배달의민족 | 요기요 | 배달통 | 푸드플라이 | - |

| **.**% | **.**% | *.**% | *.**% | - | |

| 2018년 | 배달의민족 | 요기요 | 배달통 | 카카오주문하기 | 푸드플라이 |

| **.**% | **.**% | *.**% | *.**% | **.*% | |

| 2019년 | 배달의민족 | 요기요 | 배달통 | 카카오주문하기 | 쿠팡이츠 |

| **.**% | **.**% | *.**% | *.**% | *.**% | |

<출처:각 사 제출자료 취합 재구성>

180 이처럼 1위 사업자의 시장집중도가 뚜렷하게 상승하고 있는 상황에서 시장의 1·2·3위 사업자간의 기업결합이 이루어질 경우 나머지 사업자들의 시장점유율이 *%도 넘지 못하는 수준이라는 점을 고려할 때, 시장 내에 그나마 남아있던 유효 경쟁압력이 사라질 우려가 크다.

나) 단독의 경쟁제한 가능성

181 심사기준 Ⅵ. 2. 가.는 기업결합 후 당사회사가 단독으로 가격인상 등 경쟁제한행위를 하더라도 경쟁사업자가 대체할 수 있는 제품을 적시에 공급하기 곤란한 사정 등이 있는 경우에 당해 기업결합이 경쟁을 실질적으로 제한할 수 있다고 규정하고 있다.

182 단독의 경쟁제한행위가 가능한지 여부는 ①결합당사회사의 시장점유율 합계, 결합으로 인한 시장점유율 증가폭 및 경쟁사업자와의 점유율 격차, ②결합당사회사가 공급하는 제품 간 수요대체가능성의 정도 및 동 제품 구매자들의 타 경쟁사업자 제품으로의 구매전환 가능성, ③경쟁사업자의 결합당사회사와의 생산능력 격차 및 매출증대의 용이성 등을 종합적으로 고려하여 판단한다.

183 다만, 배달앱 서비스는 위 2. 시장구조 및 실태에서 살펴본 바와 같이 양면 플랫폼으로서의 특성을 가지고 있고 소비자와 음식점이 서로 구별되는 고객으로서 배달앱 서비스의 양면을 구성하고 있으므로 위의 심사기준을 적용함에 있어 다음과 같은 점을 고려하여 본 건 결합으로 인해 결합당사회사가 소비자 및 음식점 양 측면에서 단독의 경쟁제한 행위를 할 가능성이 있는지 여부를 살펴본다.

184 첫째, 양면 플랫폼인 배달앱은 음식점 그룹과 소비자 그룹을 모두 확보하여야 사업운영이 가능하고, 배달앱이 많은 소비자 수를 보유할수록 입점 음식점들의 효용이 증가하며, 배달앱 입점 음식점 수가 많아질수록 소비자들의 효용이 증가하는 양(+)의 간접적 네트워크 효과가 작동하는데 이러한 효과는 양 측면을 순환(feedback loop)한다.

185 둘째, 배달앱이 배달음식 거래로부터 금전적인 수익을 얻는 대상은 음식점 그룹이므로, 더 많은 소비자를 확보하여 거래가능성을 제고하기 위해 소비자에게는 무료로 서비스를 제공하거나 할인쿠폰 혜택 등을 제공하고, 음식점 그룹에게는 광고료 또는 거래 중개수수료 등의 플랫폼 이용료를 부과하여 수익을 창출하는 모델로 운영되고 있다. 결국 배달앱 플랫폼은 소비자에 대한 할인 혜택 등을 음식점에 부과하는 수수료를 통해 보전하므로 소비자 그룹과 음식점 그룹을 동시에 고려하여 플랫폼의 가격구조 및 수준을 결정하게 된다.

186 따라서 양면 플랫폼 간 결합으로 인한 단독효과를 판단함에 있어서 플랫폼의 각 면에서 나타나는 멀티호밍(multi-homing)의 정도 및 간접적 네트워크 효과의 크기 등 개별 면이 처한 경쟁 양상과 각 면의 상호 연결고리를 함께 고려할 필요가 있다.

(1) 시장점유율 확대로 인한 효과

187 먼저, 거래금액을 기준으로 한 시장점유율을 살펴보면, 다음 <표 32>와 같이 결합 후 결합당사회사의 시장점유율 합계는 **.**%이고, 신고회사가 운영하는 배달앱을 기준으로 한 시장점유율의 증가폭은 **.**%p에 달하며, 결합 후 2위 사업자와의 격차도 **.*%p에 이르게 되어 국내 배달앱 시장의 대부분을 점유하게 된다.

188 다음으로, 플랫폼 양 측면에서의 시장점유율을 살펴보면, 소비자 측면의 경우, 다음 <표 32>와 같이 배달앱 순 접속자 수(Unique User)70) 71) 를 기준으로 할 때 결합 후 결합당사회사의 시장점유율 합계는 89.55%이고, 신고회사가 운영하는 배달앱을 기준으로 한 시장점유율의 증가폭은 56.03%p에 달하며, 결합 후 2위 사업자와의 격차도 80.83%p가 되어 국내 배달앱 이용자의 대다수를 확보하게 된다.

189 음식점 측면의 경우, 배달앱에 등록된 음식점의 수72) 를 기준으로 할 때 다음 <표 32>와 같이 결합 후 결합당사회사의 시장점유율 합계는 **.*%이고 신고회사가 운영하는 배달앱을 기준으로 한 시장점유율의 증가폭은 **.*%p에 달하며 결합 후 2위 사업자와의 격차도 **.*%p에 이른다. 배달앱이 음식점으로부터 받는 수수료 매출액을 기준으로 하더라도 다음 <표 32>와 같이 결합 후 결합당사회사의 시장점유율 합계는 **.**%이고 신고회사가 운영하는 배달앱을 기준으로 한 시장점유율의 증가폭은 **.**%p에 달하며 결합 후 2위 사업자와의 격차도 **.**%p가 되어 높은 점유율을 보여준다.

190 위에서 살펴본 바와 같이 이 사건 기업결합은 ① 배달앱 시장 양측면에서 결합회사의 시장점유율이 매우 높다는 점, ② 결합으로 당해 결합회사의 시장점유율이 크게 증가한다는 점, ③ 결합 이후 당해 결합회사와 2위 사업자간 시장점유율 격차가 매우 크다는 점 등을 고려할 때 결합당사회사 단독의 경쟁제한행위의 가능성이 매우 크다고 판단된다.

<표 32> 결합 후 양면 관련시장의 점유율 현황

(( )점유율, 단위:개, %, 백만원 )

| 사업자별 | 거래금액 점유율 2019년 기준 |

소비자 측면 지표 | 음식점 측면 지표 | ||

| 배달앱 순접속자 수 2019.12기준 |

등록음식점수 2020.3 기준 |

수수료매출액 2019기준 |

|||

| 상대회사 | 배달의민족 | (**.**) | 8,547,043 (56.03) | ***,*** (**.*) | ***,*** (**.**) |

| 신고 회사 |

요기요 | (**.**) | 4,681,327 (30.69) | ***,*** (**.*) | ***,*** (**.**) |

| 배달통 | ( *.**) | 415,369 ( 2.72) | **,*** (**.*) | **,*** ( *.**) | |

| 푸드플라이 | ( *.**) | 16,247 ( 0.11) | *,*** ( *.*) | *,*** ( *.**) | |

| 결합 후 점유율 | (**.**) | 13,659,986 (89.55) | ***,*** (**.*) | *,***,*** (**.**) | |

| 카카오주문하기 | ( *.**) | 1,330,694 ( 8.72) | **,*** ( *.*) | *** ( *.**) | |

| 쿠팡이츠 | ( *.**) | 192,318 ( 1.26) | **,*** ( *.*) | *,*** ( *.**) | |

| 위메프오 | ( *.**) | 36,126 ( 0.24) | **,*** ( *.*) | *** ( *.**) | |

| 배달365 | 20,877 ( 0.14) | **,*** ( *.*) | ** ( *.**) | ||

| 배고파 | 14,796 ( 0.10) | - | |||

| 시장점유율 증가폭 | **.**p | 56.03p | **.*p | **.**p | |

| 2위와의 점유율 격차 | **.*p | 80.83p | **.*p | **.**p | |

<출처:앱애니 집계 자료, 각사 제출자료 취합 재구성>

(2) 결합당사회사 배달앱 간 수요대체성 및 구매전환 가능성

191 심사기준 Ⅳ. 2 .가. (2) (나)에 따르면, 결합당사회사가 공급하는 상품간 수요대체성이 클수록, 타 경쟁사업자들의 상품으로의 구매전환 가능성이 낮을수록 단독의 경쟁제한행위 가능성은 커진다.

192 이에 대해 미국 수평결합 가이드라인(Horizontal Merger Guidelines)에서는 “당사기업 중 일방이 판매하는 상품의 구매자들 중 상당수가 다른 일방이 판매하는 상품을 차선의 선택(next-best choice)으로 생각”할수록 단독효과의 크기가 커진다고 규정하고 있고73) , EU 수평결합 심사지침에서도 결합하는 기업들의 상품간 대체성이 높을수록 가격인상 가능성이 높아진다고 규정하고 있다.74)

193 다음과 같이 배달의민족과 요기요는 배답앱의 유사성이 높아 소비자들은 강한 대체성이 있는 것으로 인식하고 있고, 소비자 및 음식점들은 대부분 결합당사회사의 배달앱을 이용하며 이들 서로를 차선으로 선택하고 있으므로, 결합 후 다른 배달앱으로의 전환가능성이 낮아 단독의 경쟁제한행위의 가능성이 매우 클 것으로 판단된다.

(가) 소비자 측면

194 소비자들은 다음과 같이 배달의민족과 요기요의 서비스 내용․품질 등에서 유사하다고 인식하고 있는 점, 브랜드 인지도가 높은 이들 배달앱을 주배달앱 또는 차선의 배달앱으로 이용하고 있는 점, 양 배달앱에 대한 멀티호밍 정도 및 상호 구매전환율이 매우 높은 점 등을 고려할 때 양 배달앱간의 대체가능성은 높으나 다른 배달앱으로의 구매전환 가능성은 낮을 것으로 판단된다.

① 배달앱 서비스의 유사성

195 신고회사 배달앱인 요기요와 상대회사 배달앱인 배달의민족은 서로 강점을 가지는 차별화 요소를 가지고 있으면서도 소비자들이 배달앱 선택시 주요하게 고려하는 요소인 다양한 음식점․메뉴, 풍부한 맛집 정보, 다양한 가격할인 혜택, 빠르고 편리한 주문·결제, 신뢰할 수 있는 이용후기, 사용하기 편리한 이용자화면, 1인분 주문 및 포장주문 서비스 등을 제공하여 기능적 측면에서 경쟁 배달앱과 비교하여 가장 큰 유사성을 보이고 있어 결합당사회사 배달앱 간 수요대체성의 정도가 크다고 볼 수 있다.

196 실제 상대회사가 2020년 3월 실시한 BIT(Brand Index Tracking) 설문조사에 따르면, 배달의민족은 ‘------ ------’, ‘------ ------’, ‘------ ------ ------’ 등에서 요기요에 비해 강점을 보이는 반면, 요기요는 ‘------ ------’ 및 ‘------ --- --- ------’ 등 가격할인 혜택 측면에서 배달의민족보다 강세를 보인 것으로 나타났다.

197 그러나, 2019년 12월 BIT 설문조사에서는 배달의민족 주이용자들이 배달의민족을 선택하는 이유 중 2위가 ‘------ ------ ----(**.*%)’인 것으로 나타났고75) , 신고회사가 2019년 8월 실시한 설문조사에서는 요기요와 배달의민족의 ‘------ ------ ------ --’하다고 인지한 응답자의 비율이 다음 <표 33>과 같이 **% 수준에 이르러 양 배달앱의 상대적 차이가 상당히 감소하고 있음을 확인할 수 있다.

<표 33> 신고회사가 실시한 음식점 수 및 다양성 비교 설문 결과

| < 삭 제 > |

<출처:신고회사 배달앱 고객 니즈 조사(소갑 제38호증)>

198 이는 양사가 그동안 지속적으로 소비자에 대한 설문조사를 실시하여 배달앱 간의 주요 속성별 만족도 차이, 브랜드별 이미지 및 강ㆍ약점 등을 비교ㆍ점검하고, 서비스 개선을 위한 경쟁을 지속해 온 결과로서 이를 통해 대부분의 배달앱 주요 속성 부문에서 다른 경쟁 배달앱보다 소비자들로부터 높은 만족도를 이끌어내고 있다.

199 덧붙여 상대회사는 배달의민족 앱 내에 별도의 카테고리로 맛집 위주의 OD모델인 ‘배민라이더스’를 운영하고 있고, 신고회사도 요기요 앱 내에 푸드플라이를 통합·개편하여 맛집 배달 위주의 OD모델인 ‘요기요 익스프레스’를 운영하고 있는데, 이처럼 하나의 앱 내에 일반 주문중개(MP) 서비스와 맛집 자체배달(OD) 서비스를 동시에 제공하여 다양한 소비자 선택권을 보장하는 것도 경쟁 배달앱과는 다른 결합당사회사 배달앱의 공통적인 요소이다.

② 소비자들의 배달앱 멀티호밍 행태

200 소비자들은 대부분 국내 배달앱 시장 1, 2위인 배달의민족과 요기요를 이용하고 있고, 멀티호밍을 하는 경우에도 이들을 선택하는 경향이 강하다.

201 상대회사가 2019년 12월 전국의 소비자 800명을 대상으로 실시한 배달앱 이용 현황에 대한 설문조사 결과, 다음 <그림 29>와 같이 현재 이용하는 배달앱의 경우 배달의민족(**.*%), 요기요(**.*%), 배달통(*.*%), 카카오톡 주문하기(*.*%), 쿠팡이츠(*.*%) 순으로 응답하였고, 주로 이용하는 배달앱의 경우도 배달의민족(**.*%), 요기요(**.*%), 배달통(*.*%), 카카오 주문하기(*.*%), 쿠팡이츠(*.*%) 순으로 응답하여 응답자의 대부분이 배달의민족과 요기요를 이용하고 있음을 알 수 있다.

<그림 29> 배달앱 이용 현황에 대한 설문조사 결과

| < 삭 제 > |

| < 삭 제 > |

<출처:상대회사의 BIT(Brand Index Tracking) 10차 보고서(소갑 제6호증)>

202 또한, 위 설문조사에서 배달앱 중복 이용 현황의 경우 총 ***명76) 중 2개 이상의 배달앱을 멀티호밍하는 이용자의 비율은 **.*%(***명)이며, 멀티호밍 이용자 중 **.*%(***명)가 배달의민족과 요기요를 멀티호밍하고 있는 것으로 나타났다.

203 배달앱간의 멀티호밍 현상은 2019년에 이르러 강화되었는데, 이는 2019년에 결합당사회사인 배달의민족과 요기요가 소비자들을 대상으로 강도 높은 가격할인 혜택을 경쟁적으로 제공한 것이 영향을 미친 것으로 분석된다.

204 상대회사가 실시한 지난 5년간의 설문조사 결과, 배달앱 중복 이용 이유 1위는 일관되게 ‘ ------- ------- ------- ------ ’이다. 실제로 배달의민족과 요기요가 가격경쟁을 하면 멀티호밍 접속자 수가 증가하고 가격경쟁이 감소하면 멀티호밍 접속자 수가 감소하는 것으로 나타났다. 이는 양 배달앱 이용자들의 멀티호밍 비중의 변동 추이로 확인된다.

205 2018년도 6월부터 2020년도 6월까지 양 배달앱 이용자들의 멀티호밍 비중의 변동 추이를 살펴보면, <그림 30>에서 보듯이 배달의민족 접속자 중 요기요를 멀티호밍하는 접속자의 비중은 2018년도에는 **∼**% 수준이었으나, 2019년도에 이르러 최대 **%까지 증가하였다가, 2020년도에는 다시 **%대로 하락하고 있다. 요기요 접속자 중 배달의민족을 멀티호밍하는 접속자의 비중도 2018년도에 **%대에 머물다가 2019년도에 이르러 **%까지 치솟았으나, 2020년도에는 다시 **%대로 하락하는 추세를 보이고 있다.

<그림 30> 배달의민족-요기요 멀티호밍 접속자 비중 추이 비교

| < 삭 제 > |

<출처:코리안 클릭 데이터 집계 자료 재가공>

③ 배달앱 간 구매전환 가능성

206 위원회는 배달의민족과 요기요가 상호 가장 밀접한 대체 서비스인지를 확인하기 위하여 2020년 6월 개별 소비자가 이용한 특정 배달앱을 더 이상 사용하지 못하게 되었을 경우(shut-down) 해당 이용자가 차선으로 선택하는 배달앱이 무엇인지에 대한 설문조사를 실시하였다. 그 결과는 다음 <표 34>내용과 같다.

<표 34> 배달앱 이용자 간 구매전환율

| 구분77) | 배달의 민족 |

요기요 | 배달통 | 카카오 주문하기 |

쿠팡 이츠 |

위메프오 | 푸드 플라이 |

띵동 | 기타 |

| 배달의 민족 (***명) |

- | **.*% | *.*% | *.*% | *.*% | *.*% | - | *.*% | *.*% |

| 요기요 (***명) |

**.*% | - | *.*% | *.*% | *.*% | *.*% | *.*% | *.*% | *.*% |

| 배달통 (**명) |

**.*% | **.*% | - | **.*% | **.*% | *.*% | - | 0.0 | - |

<출처:배달앱 이용 소비자 실태조사(소갑 제25호증)>

207 구체적으로 살펴보면, 배달의민족 이용자 ***명 중 배달의민족 이용 불가시 다른 배달앱을 선택하겠다고 응답한 이용자는 ***명(**.*%)이고, 이 중 ***명(**.*%)이 요기요를 이용하겠다고 응답하였다. 요기요 이용자 ***명 중 요기요 이용 불가시 다른 배달앱을 선택하겠다고 응답한 이용자는 ***명(**.*%)이고, 이 중 ***명(**.*%)이 배달의민족을 이용하겠다고 응답하였으며, 배달의민족이나 요기요 이용자 중 쿠팡이츠나 카카오주문하기로 전환하였을 것이라고 응답한 이용자의 비율은 *.*∼*.*%에 불과했다.

208 위 설문결과는 *개 이상의 경쟁 배달앱 중 배달의민족 이용자들이 차선책으로 선택하는 배달앱은 요기요이고, 요기요 이용자들이 차선책으로 선택하는 배달앱은 배달의민족이라는 것을 분명하게 보여주는 것으로서 이를 통해 다양한 배달앱 중 배달의민족과 요기요가 가장 가까운 대체서비스라는 사실을 알 수 있다.

209 결국, 결합당사회사가 운영하는 배달앱 간 구매전환가능성은 높고, 경쟁사업자가 운영하는 배달앱으로의 구매전환가능성은 낮으므로 본 건 결합 후 결합당사회사가 단독의 경쟁제한 행위를 할 가능성은 높은 것으로 판단된다.

(나) 음식점 측면

210 음식점들은 평균 약 2개의 배달앱을 이용하면서, 시장의 1, 2위 사업자인 배달의민족 및 요기요를 주로 이용하고 이 두가지 앱을 멀티호밍하는 경향이 강하고, 매출액이 높은 주배달앱에 대한 변경 가능성도 낮아 결합당사회사 이외의 다른 배달앱으로의 구매선 전환이 쉽게 이루어지지 않을 것으로 판단된다.

211 첫째, 음식점들은 판매채널로서 배달앱 선택에 있어 매출증대 효과 대비 비용을 비교하고, 주문이 집중되는 시간대의 공급역량 등을 고려하여 평균 약 2개의 배달앱을 중복 이용하고 있다.

212 2018년 중소기업중앙회 및 중소기업연구원이 실시한 설문조사 결과 음식점들은 평균 2.19개의 배달앱을 이용하고 있는 것으로 나타났다. 서울시·인천시·경기도가 합동으로 2020년 6월부터 7월까지 1개월간 배달음식점 2천여 개를 대상으로 배달앱 이용 관련 실태조사를 실시한 결과에서도 대상 음식점의 92.8%가 배달의민족에 등록되어 있고(요기요 40.5%, 배달통 7.8%), 음식점들은 평균 1.4개의 배달앱을 복수로 사용하고 있는 것으로 나타났으며, 위원회가 2020년 8월 전국 400개 배달앱 등록 음식점을 대상으로 실시한 설문조사에서도 다음 <표 35> 기재와 같이 음식점들이 현재 이용 중인 배달앱을 포함하여 이용계획이 있는 최대 배달앱의 개수가 평균 2.2개로 나타났다.

<표 35> 배달앱 최대 이용 계획

(n = 전체 400, 프랜차이즈 200, 일반 음식점 200)

| 구분 | 1개 | 2개 | 3개 | 4개 | 5개 이상 | 합계 | 평균 |

| 전체 | 24.8% | 45.8% | 19.3% | 6.8% | 3.5% | 100% | 2.2개 |

| 프랜차이즈 | 19.5% | 47.5% | 19.5% | 7.5% | 6.0% | 100% | 2.3개 |

| 일반 음식점 | 30.0% | 44.0% | 19.0% | 6.0% | 1.0% | 100% | 2.0개 |

<출처:위원회의 배달앱 입점 음식점 설문조사 결과 보고서(소갑 제15호증)>

213 둘째, 음식점들은 배달앱 선택시 중개수수료, 광고료 등 가격 요소 보다 배달앱의 주문자 및 주문건수 등 매출에 대한 실질적인 영향을 더 크게 고려하는 경향78) 에 따라 소비자 주문수가 많은 1․2위 배달앱인 배달의민족과 요기요를 우선적으로 선택한다.

214 음식점들은 대체로 많은 주문 수를 보장하여 매출 증대에 도움을 줄 수 있는 배달앱에 우선적으로 등록하게 되며, 1개의 배달앱을 이용할 경우에는 대부분 소비자가 가장 많이 선택하고 있는 배달의민족을 선택하고, 2개의 배달앱을 이용할 경우에는 2위 사업자인 요기요를 차순위로 가장 많이 고려하며, 3개 이상의 배달앱을 이용하고자 할 때에는 배달통 등의 후순위 사업자를 고려하는 경향이 있는 것으로 보인다.

215 이는 2020년 3월 기준, 결합당사회사가 운영하는 3개 배달앱에 입점한 음식점들의 배달앱 이용현황을 분석한 결과를 통해 확인할 수 있는데, 1위 사업자인 배달의민족에 등록한 음식점의 **.*%가 요기요를 멀티호밍하고 있고 2위 사업자인 요기요에 등록된 음식점의 **.*%가 배달의민족을 멀티호밍하고 있어 음식점들은 양 배달앱을 멀티호밍하는 경향이 매우 강한 편임을 알 수 있고, 3위 사업자인 배달통에 등록한 음식점 총 **,***개 중 멀티호밍 음식점 **,***개의 약 **%인 **,***개가 3개의 배달앱에 모두 등록되어 있다는 점을 통해 배달통이 3순위 배달앱으로 고려되는 경향이 크다는 사실도 알 수 있다.

<표 36> 결합당사회사 운영 3개 배달앱 등록 음식점 현황(전국, 2020.3월 기준)

(단위:개)

| 구분 | 전체 | 싱글호밍 | 2개 호밍 | 3개 호밍 | 멀티호밍 합계 |

| 배달의 민족① |

***,*** | **,*** | **,***(②**,*** ③*,***) | **,*** | **,*** |

| (100.0%) | (**.*%/**.*%) | **.*%(②**.*% ③*.*%) | (**.*%) | (**.*%) | |

| 요기요② | ***,*** | **,*** | **,***(①**,*** ③***) | **,*** | **,*** |

| (100%) | (**.*%/**.*%) | **.*%(①**.*% ③*.*%) | (**.*%) | (**.*%) | |

| 배달통③ | **,*** | **,*** | *,***(①*,*** ②***) | **,*** | **,*** |

| (100.0%) | (**.*%/**.*%) | *.*%(①**.*% ③**.*%) | (**.*%) | (**.*%) | |

| 합계 | ***,*** | **,*** | **,*** | **,*** | **,*** |

| (100.0%) | (**.*%/100%) | **.*% | ( *.*%) | (**.*%) |

<출처:결합당사회사 제출자료 재구성(소갑 제36호증)>

216 이와 같은 경향은 2019년 5월 시장에 진입하여 성장세를 보이고 있는 쿠팡이츠와 배달의민족, 요기요를 멀티호밍하는 음식점들의 현황을 살펴보더라도 유사하게 나타난다.

217 2020년 3월 기준, 서울 및 경기 일부지역79) 에서 배달의민족(**,***개), 요기요(**,***개), 쿠팡이츠(*,***개)에 등록한 음식점 **,***개80) 의 배달앱 선택 현황은 다음 <표 37>과 같이 1위 사업자인 배달의민족을 단독으로 이용(**.*%)하는 경우가 가장 많고, 1·2위 사업자인 배달의민족과 요기요를 멀티호밍(**.*%)하는 음식점들이 그 뒤를 잇고 있으며, 배달의민족과 쿠팡이츠를 멀티호밍하는 음식점의 비중(*~**%)이 배달의민족과 요기요를 멀티호밍하는 음식점의 비중(**.*%)의 **.*% 정도에 이르는 등 서울 및 경기 일부 지역에서 요기요 대신 쿠팡이츠를 2순위로 선택하는 음식점의 수가 점차 증가하는 현상이 나타나고 있기는 하지만, 쿠팡이츠를 선택하는 음식점들이 쿠팡이츠를 1순위 또는 2순위로 선택하기 보다는 배달의민족, 요기요에 이어 3순위로 선택하는 경우가 더 많다는 점은 전국적인 양상과 유사하다.

<표 37> 배달의민족, 요기요, 쿠팡이츠 등록 음식점 현황(서울․경기 일부 지역, 2020.3월)

| 구분 | 음식점수 | 비중 | 구분 | 음식점수 | 비중 |

| 배달의민족 | **,*** 개 | **.*% | 요기요 싱글호밍 | *,*** 개 | *.*% |

| 배민+요기요 | **,*** 개 | **.*% | 쿠팡 싱글호밍 | *,*** 개 | *.*% |

| 배민+쿠팡 | *,*** 개 | *.*% | 요기요+쿠팡 | *** 개 | *.*% |

| 배민+요기요+쿠팡 | *,*** 개 | *.*% | 합 계 | **,*** 개 | 100.0% |

<출처:각 사 제출자료 재구성>

218 셋째, 음식점들은 매출에 도움이 되는 배달앱을 다른 앱으로 변경하지 않으려는 경향이 강하다. 한국외식산업연구원의 ‘외식산업 배달 실태에 관한 연구’에서도 배달앱을 이용하는 음식점들을 대상으로 이용 중인 배달앱 중 매출액이 가장 높은 앱을 주거래 배달앱이라고 할 때81) 주거래 배달앱을 변경할 의사가 있는지 여부를 조사한 결과, 계속 이용할 것이라는 음식점의 비중이 87.1%으로 압도적으로 많았고, 단지 1.4%만이 향후 주배달앱을 다른 배달앱으로 변경할 계획이 있다고 응답하였다.

<그림 31> 향후 주배달앱 변경 의사(N:209)

|

<출처:2019 국내 외식산업 배달실태에 관한 연구(소갑 제4호증)>

219 결국, 이미 대부분의 음식점들이 1위 배달앱인 배달의민족을 이용 중이고, 상당수의 음식점들이 2위 배달앱인 요기요와 3위 배달앱인 배달통 위주로 멀티호밍하고 있으므로, 본 건 결합 후 결합당사회사가 수수료를 인상하더라도 각 배달앱을 통해 유입되는 ‘주문건수’가 유지되는 한 음식점들이 결합당사회사 외의 다른 배달앱으로 거래선을 변경하는 현상은 쉽게 나타나지 않을 것으로 보인다.

(3) 경쟁사업자와의 생산능력 격차 및 매출증대의 용이성

220 본건 기업결합으로 결합당사회사가 국내 배달앱 시장의 상위 3개 배달앱을 모두 확보하게 되어 사업운영능력 및 정보자산 측면에서 결합당사회사에 대적할 만한 실질적인 경쟁사업자가 사실상 존재하지 않는 바, 결합당사회사의 경쟁제한 행위를 쉽게 제어하기 어렵다.

221 첫째, 현재 배달앱 시장에는 다수의 사업자가 참여하고 있고, 외형적으로 자금력, 기술력, 대규모 고객기반 등의 측면에서 사업능력(사업운영 조건)을 보유하고 있는 카카오, 위메프, 쿠팡 등이 이미 경쟁하고 있으나, ‘배달앱’ 운영 경험 및 능력에 있어서 결합당사회사와 매우 큰 차이가 있어 관련시장에서 결합당사회사의 경쟁제한행위를 적기에 제어할 만큼 경쟁력을 갖추었다고 보기 어렵다.

222 사업자별로 살펴보면, 쿠팡이츠는 2019년 4월 OD모델 전용으로 시장에 진입한 이후 서울 등 일부 지역에서만 사업을 영위하다가 점차 지역을 전국으로 확대하고 있으나, 서울․인천․경기 일부지역에서의 점유율이 2020년 7월 거래금액 기준 시장점유율 5~10%수준으로 성장세를 보이고 있을 뿐이고, 전국시장 점유율은 아직 미미한 수준이다.

223 카카오 주문하기는 2017년 3월 시장에 진입한 이후 2018년 소비자에 대한 인지도는 20%까지 증가하였으나 다음 <표 38>에서 보는 바와 같이 경쟁지표인 거래금액, 주문수, 순접속자 수, 음식점 수, 매출액 등은 정체 상태이다.

<표 38> 카카오 주문하기의 실적 현황

| 구분 | 2018년 | 2019년 | 2020년 상반기 |

| 거래금액(백만 원) | 40,000~50,000 | 40,000~50,000 | 30,000~40,000 |

| 주문 수(천 건) | 2,000~3,000 | 2,000~3,000 | 1,000~2,000 |

| 순 접속자 수(천 명) | 19,833 | 16,968 | 10,498 |

| 음식점 수(개) | 15,000~25,000 | 10,000~20,000 | 10,000~20,00082) |

| 매출액(백만 원) | 500~1,000 | 500~1,000 | 100~500 |

<출처:이해관계사 제출자료(소갑 제11호증)>

224 위메프오의 경우 2019년 4월 시장에 진입한 이래 2020년 5월 기준 거래금액(10억~30억)이 배달통의 */* 수준으로 시장점유율도 1% 미만에 불과하다. 이와 같은 점을 고려할 때 이미 결합당사회사가 선점한 배달앱 시장에서 이들 경쟁 사업자들이 향후 전국단위에서도 경쟁압력으로 작용할 수 있을지 불명확하다.

225 둘째, 결합당사회사가 배달음식 이용자 및 거래와 관련한 압도적인 규모의 정보자산을 바탕으로 저비용·고효율의 마케팅을 통해 소비자의 고착을 유도할 경우 경쟁사업자들은 임계점(critical mass)을 넘어서는 이용자 기반을 확보하지 못하여 중대한 경쟁상 열위에서 벗어나지 못할 가능성이 크다.

226 이미 시장지배적 사업자로서 배달음식 거래와 관련된 정보를 상당부분 보유하고 있는 상대회사는 2019년부터 자신이 보유한 정보자산의 알고리즘 분석을 통해 쿠폰 프로모션의 효과성을 증진시키기 위한 각종 실험을 본격화 하였고83) 이를 통해 타킷 마케팅 관련 상당한 노하우를 축적하였다. 본 건 기업결합으로 결합당사회사는 상대회사가 보유하고 있던 방대한 이용자 및 거래 관련 정보자산에 신고회사의 정보자산까지 더하여 더욱 완성도 높은 이용자 프로파일을 구축할 수 있게 되고, 이를 기반으로 개별 소비자의 주문행태 등에 대한 정보자산 분석을 강화하여 경쟁사업자에 비해 현저히 저비용·고효율로 소비자들을 자신의 배달앱에 고착(lock-in)시킬 수도 있다.84)

227 가령, 상대회사는 2019년도에 ------- ------ ------- ------ ------ ------- ------ ------ ------- ------- ------- ------ ---85) 등 고객 관리를 위해 총 ***억 원의 비용을 투입하였는데, 본 건 기업결합을 통해 보다 완전한 이용자 프로파일을 구축하게 될 경우 특정 고객군을 선별하는데 소요되는 비용을 획기적으로 줄이거나 같은 비용으로 더 많은 고객군을 대상으로 타겟 마케팅을 강화할 수 있을 것이다.

228 반면, 경쟁사업자들은 결합당사회사에 비해 배달음식 관련 이용자 및 거래 관련 정보자산이 현저히 부족하여 결합당사회사와 같은 효율성을 갖춘 고객관리를 하기가 어려워 대규모 자금에 의존하는 마케팅으로 대응할 수밖에 없다. 배달앱 서비스에서 가장 가치 있는 정보자산은 ‘음식점과 소비자 간의 실제 거래정보’인데 비록 카카오, 쿠팡, 위메프오 등 대형 IT 기업들이 기존 사업을 통해 다양한 정보자산 및 분석 기술을 확보하고 있더라도 이를 배달앱 서비스 사업 확장에 활용하기는 어려울 것으로 판단된다.

229 셋째, 결합회사는 정보자산 우위를 바탕으로 전국에 소재한 경쟁력 있는 음식점을 보유․선별할 능력 또한 증대하게 되고, 음식점이 가장 많이 선택하는 배달앱을 모두 보유한 사업자로 음식점 매출에 미치는 영향력이 강화될 것이므로 배달앱 사업의 핵심인 우수 음식점들에 대한 구속을 강화할 우려도 존재한다.

230 예를 들어, 후발 배달앱 사업자들이 경쟁력을 갖추기 위해서는 소비자들이 자주 찾는 인기 음식점들을 유치하여야 하는데, 이런 음식점들에 대한 정보를 구축한 결합당사회사가 해당 음식점들에게 자사 계열 배달앱을 전속으로 이용할 것을 요구하거나 자사 계열 배달앱만 이용하는 음식점에게만 배달앱 노출 순위 및 배달원 배치시 우대하는 등의 행태를 보일 경우 상당수의 음식점들은 결합당사회사가 운영하는 배달앱에 사실상 구속될 수밖에 없다. 결국 경쟁사업자는 우수 음식점들을 입점 시키거나 배달음식 거래와 관련된 정보자산을 축적하기가 점점 더 어려워져 중대한 경쟁상 열위를 벗어나지 못하고 시장에서 퇴출될 우려가 크다.

(4) 단독의 가격인상 가능성

231 결합당사회사는 서로 가장 직접적이고 유일한 유효 경쟁상대로서 소비자 및 음식점을 대상으로 쿠폰 할인 경쟁, 음식점 확보 경쟁 등을 치열하게 펼쳐왔으나, 본 건 기업결합으로 유효 경쟁자가 제거되어 소비자 혜택 감소 및 음식점 수수료 인상 등의 경쟁제한 행위가 발생할 우려가 높다고 판단된다.

(가) 소비자 측면

① 프로모션 경쟁 감소 가능성

232 결합당사회사는 그동안 신규 소비자 유치, 멀티호밍 이용자 유인 등을 위하여 할인쿠폰 발급, 포인트 적립 등의 가격경쟁을 해 왔으며, 특히, 2019년 한 해 동안 결합당사회사 배달앱간에 가격경쟁이 치열하게 전개되었다.

233 2위 사업자인 요기요는 2017년부터 막대한 재원을 투입하여 배달의민족보다 주문 건당 더 많은 할인 혜택을 제공하는 방식으로 소비자들을 유인하는 전략을 펼쳐왔는데, 2019년도에는 최대 15,000원을 지원하는 대규모 프로모션을 실시하는 등 가격 할인 공세를 한층 강화하자, 배달의민족도 요기요의 상승세를 제어하고 1위 배달앱으로서의 브랜드 이미지를 지키기 위하여 다양하고 실험적인 할인 쿠폰 프로모션으로 적극 대응하였다.

234 그 결과 2019년에는 배달앱 시장 자체가 전년 대비 2배 이상 크게 성장하였고, 두 배달앱의 프로모션 비용도 다음 <표 39> 기재와 같이 전년대비 배달의민족은 약 *.*배, 요기요는 약 *배 이상 급증하면서 각각 *,***억 원 이상을 배달앱 이용 소비자들에게 지급하였다.

<표 39> 배달의민족과 요기요의 프로모션 비용 비교

(단위:백만 원)

| 구 분 | 2017 | 2018 | 2019 | |

| 배달의민족 | 프로모션 비용 | **,*** | **,*** | ***,*** |

| 영업이익 | **,*** | **,*** | **,*** | |

| 영업이익 대비 | **% | **% | ***% | |

| 요기요 | 프로모션 비용 | *,*** | **,*** | ***,*** |

| 영업이익 | *,*** | *,*** | **,*** | |

| 영업이익 대비 | ***% | ***% | ***% | |

<출처:결합당사회사 제출자료 재구성>

235 2019년 한 해 동안 결합당사회사 배달앱간 실시한 할인 프로모션 경쟁의 구체적인 현황은 다음 <그림 32>에서 보는 바와 같다.86)

<그림 32> 2019년 배달의민족-요기요 프로모션 경쟁

(단위:천 건)

| < 삭 제 > |

<출처:결합당사회사 제출자료 재구성(소갑 제46, 47호증) >

236 이에 더해 배달의민족과 요기요는 배달앱 이용자들이 통상 처음으로 이용한 배달앱을 관성적으로 이용하는 경향이 강하다는 점에 착안하여 신규 고객을 유치·안착시키기 위한 경쟁도 치열하게 벌였다. 특히, 배달의민족은 요기요의 첫 주문 고객 **,***원 할인에 대응하기 위하여 고객의 첫 주문이 *∼*회 주문까지 연결되어 배달의민족을 싱글호밍하는 충성고객으로 정착될 수 있도록 신규 주문자에게 월 *회 사용할 수 있는 *만원 쿠폰을 *장을 발급하는 등의 마케팅 실험을 진행하기도 하였다.

237 배달의민족이 위와 같이 요기요의 쿠폰 할인에 적극적으로 대응한 이유는 관련시장 내에서 요기요 외에는 규모가 큰 경쟁사업자가 존재하지 않아 요기요가 연속적인 대규모 할인 프로모션을 통해 배달앱 시장에서 승기를 잡게 되면 언제든지 시장점유율이 크게 변동할 수 있는 점을 우려한 것으로, 이에 투자자본수익률(ROI)의 하락을 감수하고서라도 비용을 더 투자하여 시장을 키우고 요기요의 반등을 막아야하는 상황이었던 것으로 보인다.87)

238 위와 같은 프로모션 경쟁 결과 다음 <표 40> 기재와 같이 2019년도에 배달의민족을 이용하여 음식을 주문한 소비자들은 할인 쿠폰이 적용된 주문의 경우 1건당 *,***원, 전체 주문의 경우 1건당 ***원의 가격인하 혜택을 볼 수 있었고, 요기요 이용자들은 쿠폰 할인이 적용된 경우 주문 1건당 *,***원, 전체 주문의 경우 1건당 *,***원의 가격인하 혜택을 누릴 수 있었다.

<표 40> 프로모션 경쟁으로 인한 할인금액

(단위 : 천 건, 원)

| 구분 | 할인적용 주문 수 | 할인 건당 할인금액 | 전체 주문 수 | 주문 건당 할인 금액 | ||||

| 2018 | 2019 | 2018 | 2019 | 2018 | 2019 | 2018 | 2019 | |

| 배달의민족 | **,*** | **,*** | *,*** | *,*** | ***,*** | ***,*** | *** | *** |

| 요기요 | *,*** | **,*** | *,*** | *,*** | **,*** | **,*** | *** | *,*** |

<출처:결합당사회사 제출자료 재구성>

239 그러나 본 건 기업결합으로 인해 할인 경쟁을 유발할 수 있는 결합당사회사 상호 간의 경쟁압력이 사라지고, 신규 소비자 유치 및 멀티호밍 이용자 유인을 위해 더 이상 상대방보다 더 크고, 더 많은 관심을 유발하는 할인 경쟁을 할 유인이 없어지게 되므로 당사회사는 소비자에 대한 가격할인을 줄여 실질적 가격을 인상할 가능성이 상당히 크다.

② 가격인상압력(UPP) 분석을 통한 쿠폰할인 감소 가능성 판단

240 UPP(Upward Pricing Pressure)분석은 차별화된 시장에서 결합 후 당사기업의 가격인상 가능성을 분석하는 방법으로, 기업결합으로 인해 새로이 발생하는 가격인상 유인에 초점을 맞춘다. 기업1과 기업2가 결합하는 경우, 기업 1의 가격인상시 이에 대응하여 구매전환을 하는 고객 중 일부가 기업2의 제품을 선택하면 기업결합 후 해당 구매는 결합당사회사의 이윤으로 재흡수되는데, 이렇게 재포착되는 이윤의 크기가 UPP 분석의 핵심 구성 요소이다.

241 UPP의 변형된 지표인 GUPPI(Gross Upward Pricing Pressure Index)는 UPP지수에서 효율성 증대로 인한 가격인하 요인은 제외하고 가격인상 요인만을 분석하는 방법이다88) . GUPPI 분석 결과 GUPPI 값이 5% 또는 10%를 상회할 경우 가격인상 가능성이 있다고 판단한다.

242 본 건 결합의 소비자 측면 할인쿠폰 감소 가능성을 검토하기 위한 가격인상압력 분석에서는 보다 간소화된 식인 GUPPI를 활용하되, 배달앱 서비스가 양면 플랫폼인 점을 감안하여 기존의 단면에 적용되던 GUPPI 수식을 일부 수정89) 하였다.

243 이에 따라 GUPPI 분석을 실시한 결과, 다음 <표 41>에서 보는 바와 같이 2020년 GUPPI값이 배달의민족의 경우 **.*%, 요기요의 경우 **.*%로 모두 10%를 상회하여 결합당사회사가 이 사건 기업결합 이후 소비자 측면에서 쿠폰할인 감소 등의 방식으로 가격을 인상할 가능성이 존재하는 것으로 나타났다.

<표 41> 설문조사 기반 GUPPI 분석결과90)

| 구분91) | 2017년 | 2018년 | 2019년 | 2020년 |

| 배민(배라) → DHK 3사 | -*.* % | **.* % | -**.* % | **.* % |

| 요기요 → 배민(배라) | **.* % | **.* % | *.* % | **.* % |

③ 가격-점유율 분석을 통한 쿠폰할인 감소 가능성 판단

244 본 건 결합 후 배달의민족과 요기요의 쿠폰할인 감소 가능성을 예측하기 위하여 양 배달앱이 상대방 대비 점유율이 낮은 지역에서 더 많은 할인쿠폰을 제공하였는지 여부를 검토한다.

245 2019년 배달의민족과 요기요의 시/군/구 단위에서의 일별 주문 자료(주문 수, 거래금액 및 할인액)를 기초로92) , 각 배달앱 거래금액을 양사 배달앱 합산 거래금액으로 나눈 ‘상대적 점유율’과 ‘주문 건당 할인금액’ 간 상관관계를 분석한 결과, 배달의민족의 상관계수 값은 –0.8162, 요기요의 상관계수 값은 –0.5565로 모두 1% 유의수준에서 통계적으로 유의한 것으로 나타났다.93)

246 특히, 요기요의 경우 <그림 33>과 같이 2019년 요기요 주문의 **%를 차지하는 지역94) 을 대상으로 상대적 점유율과 주문 건당 할인금액 간 상관관계를 분석한 결과, 그 값은 앞의 -0.5565보다 절대값이 더욱 큰 –0.7787로 1% 유의수준에서 통계적으로 유의한 것으로 나타났다. 요기요 주문의 **%를 차지하는 상대적으로 시장규모가 큰 지역에서는 요기요의 상대적 점유율이 대부분 **% 미만이다. 이 지역에서 더 뚜렷한 상관관계가 관찰되므로, 요기요가 배달의민족 대비 상대적 열위에 있는 지역에서 보다 적극적으로 소비자에게 할인쿠폰을 제공하고 있었음을 보다 분명하게 확인할 수 있다.95)

<그림 33> 요기요 주문 **% 지역내 점유율과 할인금액 간 상관관계

| < 삭 제 > |

247 결론적으로 배달의민족과 요기요가 상대방 대비 점유율이 높은 지역에서 주문 건당 쿠폰할인을 덜 제공한 사실이 확인되었는 바, 이 사건 기업결합 후 양사 배달앱이 할인쿠폰 경쟁을 감소할 가능성이 있다고 보여지며, 특히 상대 배달앱 대비 열위에 있는 지역에서 그 효과가 더욱 크게 발생할 것으로 예상된다.

(나) 음식점 측면

① 음식점 모집 경쟁 감소 가능성

248 배달앱에 등록된 음식점 수가 많고 다양할수록 소비자들의 효용은 높아지고 이는 주문수를 증가시키는 요인이 된다. 또한 매출 증대를 원하는 음식점들은 주문수가 많은 배달앱을 우선적으로 가입하기를 희망하므로 배달앱에 가입된 음식점수는 플랫폼에 선순환적인 효과를 가져온다. 이에 결합당사회사는 그동안 더 많은 음식점을 확보하여 플랫폼의 가치를 높이기 위하여 상호 치열하게 경쟁해왔다.

249 시장에서 후발주자인 요기요는 주요 경쟁 거점에서 배달의민족 앱에 가입된 매출액 상위 음식점들을 대상으로 자기의 배달앱에도 가입하도록 멀티호밍을 유도96) 하기 위하여 각종 수수료를 인하하는 다양한 할인 정책을 추진97) 하였다. 그 결과 요기요는 <그림 34>와 같이 2018년 3월 대비 2020년 3월 전체 음식점 수가 **,***개에서 **,***개로 약 *.**배 증가하게 되었다.

<그림 34> 요기요의 음식점 수 확보 현황

| < 삭 제 > |

<출처:결합당사회사 제출자료>